阿宽食品增资股转价格合理性有疑,信披遗漏,巨额现金支出去向不明

红周刊丨赵文娟

以“红油面皮”走红的阿宽食品虽然获得一众资本的青睐,但这些突击入股的资本方报价的合理性却是存在一定疑问的,而信披上可能存在的不规范和巨额现金支出去向不明问题,或成为公司上市途中的绊脚石。

疫情之下,靠打造爆款“红油面皮”走红的四川白家阿宽食品产业股份有限公司(以下简称“阿宽食品”)吃了一波流量红利,报告期内业绩表现出色。或得益于此,阿宽食品在2021年获得了高瓴怿恒、茅台建信等资本参投,整体估值出现飞速抬升,然而问题在于,其短期内估值爆增的合理性还是让人疑惑的。此外,公司的销量数据、供应商的信披信息也存在一定瑕疵,而巨额现金支出的去向不明,则让人对公司的采购数据真实性也有所担心。

资本突击入股有“哄抬”估值之嫌

招股书披露,2020年2月,阿宽食品出资额由8000万元增加至8800万元,新增出资额由南海成长、霍普投资、前海投资、常州彬复、祖文博认购,增资价格为7.50元/出资额。与此同时,实控人陈朝晖又将其持有的864.02万元出资额转让给前述五名股东,但转让价格却是5.68元/出资额,低于同次增资价格。

时隔4个月后的2020年6月,阿宽食品出资额由8800万元增加至9288.89万元,新增出资额由高瓴怿恒(新增股东)、茅台建信(新增股东)、霍普投资、常州彬复认购,增资价格飙至20.45元/出资额。同日,原股东廖筱云将其持有的73.33万元出资额、实控人陈朝晖将其持有的366.37万元出资额分别转让给王雨晴、高瓴怿恒、茅台建信、霍普投资、常州彬复,转让价格仅有13.64元/出资额,远低于同次增资价格。

一个月后的7月,实控人陈朝晖、原股东任伟维分别将其持有的公司部分出资额转让给新股东壹叁投资,原股东田景然将其持有全部出资额转让给王晶晶,转让价格为18.30元/出资额,这一价格低于一个月前的增资价格。

同年8月,陈朝晖、何瑶将其持有的公司部分股权分别转让给广州信加易、上海众源,转让价格为26.91/出资额,此时的价格又高于前述几次的增资价格。

同年9月,阿宽食品改制为股份有限公司。2021年1月,阿宽食品完成改制后第一次增资,将公司股本由9288.89万股增加至9582.22万股,新增股本由青岛同创(新增股东)、兼固投资(新增股东)、高瓴怿恒、麦星投资(新增股东)认购,增资价格为40.91元/股。

从过往一年中的一系列增资和股权转让来看,阿宽食品通过股转增资共引进了14名股东,其每股的出资额也从开始的7.5元增长到40.91元,增幅高达455.47%,公司估值也从6.6亿元抬升至39.2亿元。

需要注意的是,在其估值暴增的2020年,虽然公司的营收和业绩也同比增长了75.89%和221.70%,但与估值增长的倍数相比却是要明显逊色很多。而进入到2021年后,公司的营收和业绩表现更为失色,其上半年的营收只有2020年一半左右,业绩更是不足1/3。由此来看,过去一年股东入股价格的合理性是需要解释的。

此外,《监管规则适用指引—关于申请首发上市企业股东信息披露》(以下简称“《指引》”)将申报前12个月内产生的新股东认定为突击入股,若按照阿宽食品在2021年12月保送深市主板IPO的时间节点,青岛同创、兼固投资、麦星投资则属于突击入股的情形,同时《指引》要求发行人应当在招股说明书中充分披露新增股东的基本情况、入股原因、入股价格及定价依据。可根据招股书披露的内容看,阿宽食品披露的内容显然是过简了,仍需要进一步补充说明。

此外,阿宽食品曾与前述股东存在对赌协议。2021年6月,或是为了规避《首发业务若干问题解答》中关于对赌协议规定和要求,双方解除了对赌协议。与此同时,前述股东转而与控股股东、实际控制人又签署了具有生效可能性的对赌协议。需要警惕的是,IPO前夕,一众资本投入大量的资金搭上阿宽食品的顺风车,目的在于攫取高额收益,虽然此前的业绩承诺及补偿、回购安排等对赌协议已解除,但背后是否还存在抽屉协议显然不得而知,而这一风险究竟影响有多大,仍需要时间去证明。

持续盈利能力让人担忧

2020年新冠疫情发生以来,“宅经济”“直播经济”等新商业模式加速催化,在线消费迎来爆发式增长。报告期(2018年至2021年上半年)内,阿宽食品2019年和2020年营收分别增长49.54%、75.89%;同期净利润分别增长288.65%、221.70%。表面上看,公司的营收和业绩表现还是很亮丽的,可事实上,这一亮眼数据背后却是隐忧暗显。

与优秀的业绩表现不同的是,阿宽食品的销售净利率是并不突出的。报告期内,销售净利率仅分别为1.44%、3.75%、6.86%、3.34%,即使是在2020年受疫情影响而快速走红而业绩暴增情况下,净利率也只有6.86%,不及行业均值。相较之下,其他各期的销售净利率就更为单薄了(如表1所示)。

通常来讲,毛利率、期间费用等都是影响公司净利率的重要因素,而就招股书披露的公司毛利率情况看,虽然主营业务毛利率持续走低,但除了2020年略低于同行外,其他各期的主营业务毛利率还都高于行业平均水平的,因此,期间费用因素才可能是导致净利率不高的重要原因。

《红周刊》发现,阿宽食品在报告期内的期间费用率分别为33.51%、31.25%、20.40%、22.95%,呈现波动下滑的趋势。横向对比来看,虽然公司的期间费用率从2020年开始接近于行业平均水平,但总体上还是高于同行的,说明较高的期间费用在一定程度侵蚀了利润空间。值得一提的是,招股书披露,公司2020年和2021年1~6月根据新收入准则规定,分别将运输费用调整计入主营业务成本,导致期间费用率有进一步降低,而若将运输费用加回,公司2020年和2021年1~6月的期间费用率则更高,分别为27.24%和29.82%。

根据招股书,阿宽食品的期间费用主要以销售费用和管理费用为主,而销售费用主要由运输费、职工薪酬、推广服务费构成,其合计金额占比超过销售费用的85%;管理费用主要由职工薪酬、股份支付构成,上述费用占管理费用总额的比例超过60%。阿宽食品也在招股书中坦言,随着公司业务发展,上述主要销售费用及管理费用仍有上涨压力,公司的盈利能力将因上述费用的波动而受到不利影响。

一般来说,毛利率和净利率是观察公司竞争优势的重要指标,而公司虽然在报告期内营收增长较快,但若结合其主营业务毛利率下滑、净利率弱于同行、期间费用上涨压力的现实情况,阿宽食品未来的持续盈利能力还是让人很担忧。

与此同时,亏损的子公司、对线上渠道的较为依赖也对阿宽食品未来发展带来不小的压力。

截至招股书签署日(2021年12月16日),公司拥有9家控股子公司(含1家二级控股子公司),其中3家刚刚成立,尚未实际经营业务,而余下的6家子公司在2021年上半年全部亏损。

报告期内,公司方便面、方便粉丝、方便米线、自热食品等主营业务产品的销售收入占比均在96%以上。其中线上渠道销售收入占主营业务收入的占比由2018年的47.53%提升到63.58%,表现出过于依赖线上渠道的趋势。如若第三方电商平台的业务模式、经营策略或经营稳定性发生重大变化,则很可能对公司的经营业绩产生重大不利影响。

销量数据自相矛盾

前五大供应商信披存在遗漏

问题不止于此,阿宽食品在信披方面还存在一定的瑕疵。

从主营业务结构来看,方便面营收贡献占比逐年上升,撑起了公司营收的半边天,其中打造的爆款“红油面皮”功不可没。2020年,“红油面皮”系列年销售额约4亿元,占公司当年营收的36.04%。

招股书披露,2020年“红油面皮”系列累计销售超过1亿份,仅2020年“双十一”期间线上订单量便达到了约1600万份。然而招股书在披露产品的产销情况时却显示,2020年方便面(包含红油面皮)的总体销量才1299.52万份,与前述销量数据相差甚远。如此情况让人奇怪,到底哪个销量数据才是真的?

除此之外,根据招股书,在关联交易方面,公司与实控人陈朝晖配偶李静雅控制的企业雅士物流之间的交易金额较大,而雅士物流则身兼供应商和客户双重身份,关联交易的公允性存在疑问。报告期内,公司向雅士物流销售商品产生的收入分别为9.20万元、24.89万元、11.16万元、13.07万元,同期向雅士物流采购物流运输服务产生的金额分别为2190.64万元、3189.62万元、2496.17万元、344.77万元。

招股书前五大供应商的采购情况显示,公司在2018年和2019年对第一大供应商的采购金额分别为1584.68万元、2336.59万元,2020年向第三大供应商采购的金额为2073.14万元,前述的采购金额均远低于公司当年向雅士物流的采购金额,可让人疑惑的是,为公司提供物流服务的雅士物流却未列入公司的前五大供应商行列,如此的安排是否合理是令人不解的。

巨额现金支出去向不明

除了供应商信披方面存在一定问题外,《红周刊》还发现,阿宽食品的采购数据同样存在较大异常。

招股书披露,阿宽食品2020年向前五大供应商产生采购金额为14056.04万元,占采购总额的比例为22.34%,由此推算出当期公司的未含税采购总额约为62918.71万元。

在2020年的合并现金流量表中,阿宽食品“购买商品、接受劳务支付的现金”为77883.39万元,剔除当年预付款项增加的231.36万元的影响之后,则与采购相关的现金支出为77652.03万元。若先不考虑公司的采购增值税情况,就将未含税采购额与现金支出相勾稽,可发现2020年未含税采购比现金支出少了14733.32万元。理论上,只应付款项有相应金额的减少,则相关数据也能形成合理性匹配。

可事实上,阿宽食品2020年的应付账款为11208.73万元,比2019年相同项目金额不仅没有减少,反而新增了3091.92万元。这样一来,导致2020年的未含税采购总额与财务报表数据出现了17825.24万元的差异,显然这是可疑的。

同样的方法进一步分析,2019年公司的未含税采购总额约为36383.17万元。在合并现金流量表中“购买商品、接受劳务支付的现金”为50329.66万元,剔除当年预付款项增加的29.43万元的影响之后,则与采购相关的现金支出为50300.23万元。这一数据比当年未含税采购总额多13917.06万元。那么如果合并披露的应付款项有相应的减少,则相关数据就能形成合理匹配。

然而,阿宽食品2019年应付账款仅比2018年减少了1624.29万元,与理论减少值相比也相差了12292.77万元。

值得注意的是,上述结果还是在未考虑增值税情况下的差异,若考虑增值税的影响,这些差额还将会更为明显。

另外,阿宽食品的水、电、天然气的能源采购情况相比于原材料采购总额的规模很小,而固定资产、无形资产等长期资产的增长情况跟同期“购建固定资产、无形资产和其他长期资产支付的现金”相差不大。因此,即便我们考虑到能源采购和长期资产购建的影响,仍无法解释公司2019年和2020年数据存在明显偏差的问题。

连续两年,阿宽食品均存在巨额现金支出而无相关采购数据支撑的情况,那么这些现金支出到底去了哪里,恐怕只有公司自己清楚了。

(本文已刊发于1月22日《红周刊》,文中提及个股仅为举例分析,不做买卖建议。)

您可能也感兴趣:

为您推荐

雅克科技2名股东合计减持460.13万股 价格区间为92.158-100.65元/股

百洋股份副总经理王黎辉辞职 第三季度净利润为4410万元

人福医药2名股东合计增持100.9万股 价格区间为19.74-21.47元/股

排行

精彩推送

- 阿宽食品增资股转价格合理性有疑,信披遗漏,巨额现金支出去...

- 骏成科技:神奇收购助力IPO 费用腾挪美化报表

- 仁度生物:增长高度依赖疫情 技术路径推广难

- 壹物科技终止创业板IPO 保荐机构为海通证券

- 西藏药业无形资产计提减值4.6亿元“迷雾”

- 10亿“老鼠仓”赚超百万!这个上市券商前总监被判3年

- 或成科创板首家*ST公司!20厘米跌停后,恒誉环保又创新低

- 富利港美股:港股高开高走,南向资金疯狂扫货

- 温氏股份猛亏130亿 都怪“猪队友”不争气

- 青客公寓破产 长租公寓还有未来吗

- 世茂集团18亿元退出广州亚运城项目,接盘方为中国海外发展

- 美股剧烈震荡 瑞穗:上半年标普500指数还将下跌12%

- 广汇能源:公司氢能产业链发展目标不构成对投资者实质承诺

- 大地海洋补贴收入减少业绩骤降47% 实控人紧急注入资产扩充业...

- 雅创电子扣非增超五成超出预期 溢价3倍收购怡海能达欲扩市场份额

- 宝明科技做“赔本买卖”预亏超2.8亿 李军预测业绩失误被警示...

- 完美世界游戏影视投资双承压 2021年预盈3.9亿创回A新低

- 蓝天燃气“两步走”收购下游客户 标的十个月盈利3993万超上年全年

- 沃得农机IPO巨额融资补流的背后:实控人深陷涉“房”纠纷 十...

- 创新药市场将破2500亿 业内人士:研发慢了,内卷到死;快了...

- 巨人网络称申请元宇宙商标在审查中,史玉柱要求理性看待元宇宙

- 谁是下一个九安医疗?“新冠概念”股市造富,伪概念股被爆炒成妖

- 七旬老太杠杆炒股,倒欠券商千万要还75年,代理律师:她希望...

- 50亿资金护盘!中国移动股价只涨1%,打新股民:现在卖还亏手续费

- *ST海航:董事长辞职

- 财报剥离天安财险,*ST西水预盈超8200万!仍存终止上市风险

- 正常行驶中或失去制动助力 一汽召回5280台奔腾B30EV

- 浙江洁丽雅毛巾成被执行人 执行标的超600万

- 申通快递子公司建设项目发生安全事故致1人死亡

- 建发旗下公司连收4张罚单:存在肢解发包建设工程、擅自开工等...

- 车辆行驶中或动力中断 江苏九龙召回153辆EF5型纯电动车

- 超卓航科股权转让疑云待解,信息披露瑕疵多

- 大北农大股东借并购而退场?

- 上实发展:应收款爆雷 地产藏明股实债

- 安奈儿:收购承诺易 兑现难

- 太原万达广场向中融国际信托抵押万达龙樾府5处房产

- 佳兆业集团新增2个股权冻结

- 金科股份:股东黄斯诗减持7793.62万股 持股比例降至0.85%

- 根据未来审计需要 世茂股份拟聘任中兴财光华会计师事务所

- 新城控股:股票期权第二个行权期可行权数量338万份 价格23.65元/股

- 化工股业绩集体暴增,2022年整体性上涨机会不大,新能源、新...

- 股东权益变动收深交所关注函,金科股份实控人一致行动人“重组”

- 兴禾股份取消上会,苹果产业链公司利润腰斩

- 两个月涨约90%!西陇科学收函:用新冠药物概念炒作股价?

- 优客工场所持大然凌一100%股权遭冻结

- 独家|“枫叶”汽车或退出市场 吉利、力帆合资公司将推新品牌...

- 爱尔眼科“合伙人计划”争端漩涡:扩张的合谋人是谁?

- 漳州西湖正荣府被指虚假宣传 业主:不给说法绝不交房

- 完美世界业绩大幅预减后24日跳水跌停,被予厚望的《幻塔》能...

- 昀冢科技拟实行2022年股权激励计划 董事陆殷华连投反对票:...

- 安享医疗等10家企业“失联” 或将被注销《医疗器械生产许可证》

- 国光电器牵手关联公司进军“元宇宙”!出资200万仅持合资公司1...

- 归母净利预降51%!游戏业务能否支撑姚记科技持续成长?

- 深南电A:2021年预亏4.36亿元 同比转亏

- 兰州银行跌停领跌银行板块 IPO募资20亿券商赚0.53亿

- 拟对龙门教育计提大额商誉减值受质疑 科德教育未来何去何从?

- 倒欠券商1000多万!69岁老人加杠杆爆仓!中信建投紧急回应 ...

- 北京二锅头擅用冬奥标志被处罚6.1万余元

- 北大资源拟2000万港元出售香港琥咨全部股权

- 宋都服务全资附属公司收到杭州市钱塘区人民法院传票

- 中航重机聘任宋贵奇为总会计师 “神秘董事”投弃权票未表明原因

- 雅居乐集团:拟以18.43亿元出售广州利合集团26.66%股权

- 华宝股份实控人朱林瑶涉嫌违法被查 湖南中烟为公司重要客户

- 4天蒸发350亿元!“东北药茅”四连跌停,称集采影响程度尚未...

- 长春高新连续四日跌停 再度回应大股东股票质押平仓风险

- 科德教育发布2021年业绩预告,预计净利润同比下降522.57-435.11%

- 昊志机电实控人因涉嫌操作证券市场被刑拘 律师:罪名成立可...

- 中远海能跌停!突然计提50亿减值后预亏,近9万股民懵了

- 食用油高涨上市公司增收不增利 春节期间涨价无望 今年或继...

- 破发股恒誉环保跌停 IPO募5亿方正证券赚0.45亿

- 扬子新材连遇“阴霾”:总经理上任半年就辞职,控股股东股份...

- 小红书被警告并罚款30万元:存在未成年人性暗示内容

- 午评:两市震荡回升创指涨超1% 赛道股卷土重来

- 中国恒大董事变更:信达香港董事长获任非执行董事

- 核心技术人员离职后再迎集采重拳 三生国健研发工作、商业化...

- 世茂集团10.6亿出售上海世茂置业 上海久事接盘

- 雅居乐拟向中海出售广州利合26.66%股权 交易对价18.43亿元

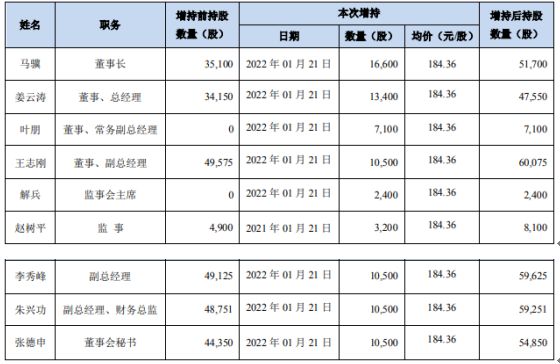

- 长春高新董监高合计增持8.47万股 耗资约1561.53万元

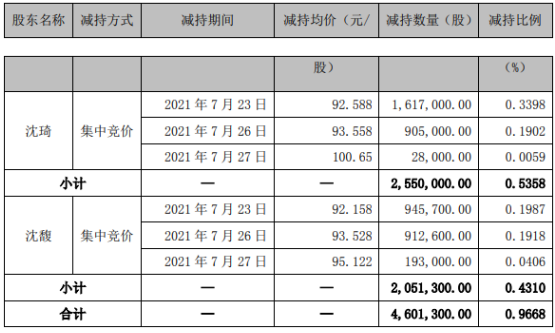

- 雅克科技2名股东合计减持460.13万股 价格区间为92.158-100.65元/股

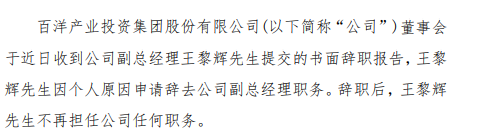

- 百洋股份副总经理王黎辉辞职 第三季度净利润为4410万元

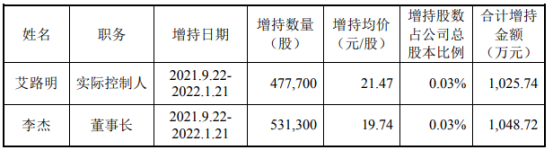

- 人福医药2名股东合计增持100.9万股 价格区间为19.74-21.47元/股

- 百亚股份股东减持427.77万股 套现7751.19万元

- 三大指数集体低开创指跌0.76% 新冠治疗板块跌幅居前

- 紫燕百味鸡想要飞上沪市变“凤凰”?食品安全问题或成拦路虎

- 创维电器启动“穷庙富方丈”式IPO 无实控人认定不尽合理

- 箭牌家居IPO收证监会2万字反馈意见 61问直指这些问题

- 韩束母公司上美集团赴港IPO:靠微商起家、年花10亿做营销,研...

- 盛帮股份过会:今年IPO过关第16家 国金证券过2单

- 美的连终止创业板IPO 保荐机构为长城证券

- 券商迎来配置时刻?20家披露公司中多数业绩大增,中原证券增...

- 是不是年底突击交易?獐子岛第四季度业绩逆转,深交所发出灵...

- 站在“破发”边缘,中国移动实控人抛出30亿~50亿元增持计划

- 为了这颗枣,三只松鼠奔跑了八千里!

- 年夜饭“新宠”!预制菜“翻红”,规模超3000亿,食品安全、...

- 资本“爆炒”预制菜:中国人的胃那么容易讨好吗?

- 今日申购:三元生物、亚信安全、东微半导

- 抓住那些控糖的年轻人!“0糖”食品大流行,品牌缠斗升级

- 光大证券跨境并购余波未平再收罚单 四年计提预计负债53亿覆...

- 爱建集团信托业务承压净利降23% 1.28亿投资华贵人寿完善金融布局

- 一边是规模破千亿,一边是亏损上热搜,“医药女神”葛兰旗下...

营业执照公示信息

营业执照公示信息