冲刺A股医药SaaS第一股?太美科技IPO累亏4.6亿 管理费用高企

SaaS(Software-as-a-Service),意为软件即服务,即通过网络提供软件服务。其中,医疗SaaS企业也紧抓行业风口,近年来取得快速发展。

近日,国内领先的生命科学产业数字化解决方案提供商——浙江太美医疗科技股份有限公司(下称太美科技)正式向上海证券交易所递交招股说明书,申请登陆科创板。

太美科技的前身是2013年成立的嘉兴太美医疗科技有限公司(下称太美有限)。2020年9月,太美有限整体变更为股份有限公司。秉承“让好药触手可及”的使命,太美科技正在推动医药行业各环节的数字化进程。

本次IPO,该公司拟公开发行人民币普通股(A股)不超过1.00亿股,拟募集资金20.00亿元,将全部用于“临床研究智能化协作平台升级项目”“临床研究企业端系统研发升级项目”“独立影像评估系统研发升级项目”及“药物警戒系统研发升级项目”。

《投资时报》研究员查阅太美科技招股书注意到,2018年至2020年及2021年上半年(下称报告期),太美科技增收不增利,累计亏损4.64亿元,且并购形成大额商誉,存在商誉减值风险。同时,该公司进行多轮股权激励导致管理费用占比较高。

累亏4.64亿并购形成亿元商誉

报告期内,太美科技主要销售自主研发的临床研究、药物警戒、医药市场营销等领域的SaaS产品,并基于数字化技术优势,提供相关领域的专业服务。

招股书显示,太美科技各期营业收入分别为5997.43万元、1.87亿元、3.03亿元及1.88亿元,2019年及2020年收入增幅分别为212.43%及61.68%,随着公司收入规模扩大,收入增速有所放缓。

而在营收增长的同时,太美科技的净利润却持续为负,报告期内分别为-1.83亿元、-3.89亿元、-5.24亿元及-1.58亿元;各期扣非后归母净利润分别为-1.44亿元、-1.53亿元、-2.66亿元及-2.31亿元。截至2021年6月30日,该公司累计未弥补亏损4.64亿元。

针对业绩亏损,太美科技解释称,当前公司处于快速发展期,主营业务成本快速增长,同时受股份支付费用、研发费用增长影响,报告期内期间费用也大幅增加。

《投资时报》研究员查阅招股书发现,太美科技各期研发费用分别为4052.94万元、8370.90万元、1.09亿元及8090.49万元,占营业收入比例分别为67.58%、44.67%、35.98%及42.99%。可以看到,公司研发费用虽有所增长,但占营收比重却下降超20%。

值得注意的是,太美科技并购形成大额商誉且存在商誉减值风险。

2019年,太美科技收购软素科技和诺铭科技,分别形成商誉1.40亿元和2147.96万元。但因软素科技2019、2020年度业绩未能达到《投资协议》约定的承诺要求,经减值测试,太美科技于2020年末及2021年6月末分别计提了商誉减值损失2948.35万元和3463.42万元。

在未来发展中,若软素科技和诺铭科技未能推出新产品或客户拓展未达预期,均可能加大商誉减值损失,对公司经营业绩产生不利影响。

对此情况,太美科技向《投资时报》研究员表示,太美有限与软素科技及其原股东李申嘉、蒋金根签订的《投资协议》中约定了业绩承诺的保证及补偿条款。截至招股书签署日,软素科技原股东已向该公司合计支付补偿款6143.88万元。

募资7亿买楼管理费用高企

招股书显示,太美科技本次募资计划中,拟通过购置房产的方式获取公司未来研发活动所需办公场所,其中7.03亿元用于购买不超过2.60万平方米的办公楼。

另外,《投资时报》研究员注意到,在太美科技本次的四个募资项目中,有合计8.46亿元用于员工招聘及培训等人员投入。而从太美科技员工总数来看,该公司员工人数由2018年的389人已增至2021年上半年的1342人,增长超3倍。

对于尚未盈利的太美科技来说,如此大规模的资金用来购置房产是否必要?人员增加是否在合理范围内?对此,太美科技相关负责人向《投资时报》研究员表示,公司将通过购置房产的方式获取公司未来研发活动所需办公场所;同时,核心技术人员均来自业内知名公司,相关人员可帮助公司对相关产品进行进一步迭代升级。

值得注意的是,太美科技各期期间费用合计金额分别为1.85亿元、4.85亿元、6.28亿元及2.68亿元,分别占营业收入的比例为308.72%、258.67%、207.44%及142.53%。

在期间费用中管理费用占比最高,占营业收入的比例分别为191.96%、180.69%、138.50%及67.44%。管理费用中的股份支付费用分别为7673.60万元、2.81亿元、3.21亿元及6077.77万元,占管理费用的比例分别为66.65%、83.04%、76.53%及47.88%。

《投资时报》研究员注意到,股份支付费用较高主要是因为太美科技进行了多轮股权激励,股权激励份额较多,伴随公司估值的提升,所计提的股份支付费用金额较大。

剔除股份支付费用后,太美科技管理费用占营业收入比例为64.01%、30.65%、32.50%及35.15%,仍高于同行业可比公司管理费用率均值28.31%、24.38%、10.78%、12.66%。

一般来说,公司会利用股权激励来稳定人员结构、留住核心人才,但长此以往可能会对公司利润产生不利影响。

太美科技期间费用构成情况(万元)

数据来源:太美科技招股书

抓住SaaS概念风口

医药行业的数字化转型起始于上世纪80年代,本世纪初,医药数字化行业发展进入SaaS时代。SaaS模式显著降低了中小型客户的使用门槛,也降低了大型企业客户的管理难度。

太美科技成立于SaaS行业快速发展的阶段,并抓住了行业风口,虽持续亏损,但并没有影响投资者对医药SaaS概念的热情,一路获得了众多明星资本的青睐。

招股书中显示,太美科技先后经历了9次增资、7次股权转让,其中不乏高瓴资本、腾讯投资、软银中国等明星机构投资。截至招股书签署日,太美科技共计有46名股东,其中自然人股东有3名,其余均为机构股东。

太美科技控股股东、实际控制人为赵璐,本次发行前直接持股比例为17.2441%,通过设置特别表决权直接持有公司62.5045%的表决权,并通过上海小橘等9家持股平台合计直接及间接控制公司69.7789%的表决权。

特别表决权机制下,控股股东及实际控制人能够决定该公司股东大会的普通决议事项,中小股东可能没有足够能力对股东大会的表决结果产生实质影响。

另外,太美科技第二大股东为林芝腾讯。招股书中显示,林芝腾讯及苏州湃益作为一致行动人,合计直接持有太美科技12.06%的股份。

您可能也感兴趣:

为您推荐

中海达2021年预计净利5125万-5783万元 同比下降逾三成

卫宁健康2021年预计净利3.44亿-4.67亿元 同比下降5%-30%

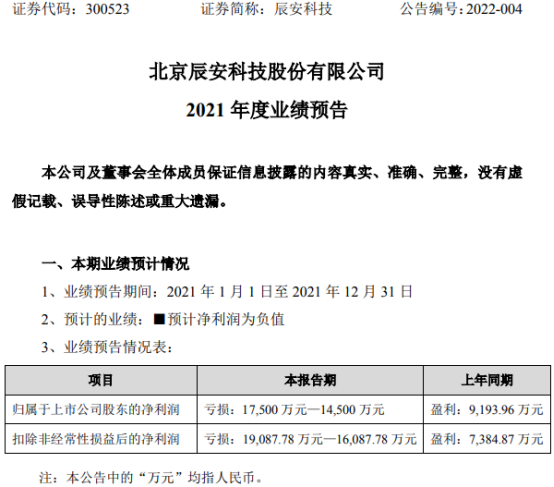

辰安科技2021年预计亏损1.45亿-1.75亿元 同比由盈转亏

排行

精彩推送

- 智立方过会:今年IPO过关第18家 民生证券过首单

- 冲刺A股医药SaaS第一股?太美科技IPO累亏4.6亿 管理费用高企

- 中巨芯低价采购原材料之谜待解,核心产品销量、毛利率双双下滑

- 因不可抗力兴禾股份取消上会申请,业务高度依赖苹果产业链,...

- 国缆检测过会:今年IPO过关第19家 国泰君安过2单

- 冰火两重天!个股普跌,这只次新仍17连板,市场连日低迷,听...

- 开年险资调研了哪些个股?迈瑞医疗、容百科技受关注 数字经...

- 地产股早盘震荡走强 阳光股份华远地产涨停

- 带“硬伤”二度闯关IPO 箭牌家居遭问询前途未卜

- 深投控与佳兆业文体科技集团签订收购意向框架?佳兆业回应称...

- 超卓航科IPO:财务数据被监管质疑,实控人陷遗产纠纷案

- 镇江“富豪”王伟耀携旗下沃得农机拟IPO:与泰禾集团涉诉金额...

- 软件厂商联迪信息冲刺北交所:营收增长乏力、净利润连续两年下降

- 沃得农机巨额IPO补充流动性背后:实控人旗下房企曾占用10多亿资金

- 国内硅料巨头去年净利预增逾4倍 大全能源豪抛110亿元扩产

- “香精女王”被查 或涉烟草反腐

- 格力电器“土豪式”分红 谁最受益?

- 商誉减值为何成上市公司业绩“雷区”

- 实控人遭耒阳市监察委立案调查 华宝股份收问询函

- 雅居乐、世茂集团出售广州亚运城股份 中国海外发展近37亿元接盘

- 锂业巨头去年业绩超预期 赣锋锂业预计净利逾48亿

- 证监会核发金徽矿业IPO批文

- 酱酒6天卖103.5万,天虹股份回复:销售额较小,对市场影响有限

- 佳兆业否认深圳国资接盘文体业务 称目前未与任何单位签订文件

- 韵达货运违反《商业特许经营管理条例》,被罚款4万元

- 爱茉莉太平洋中国区“换帅”,曾推动品牌在中国市场发展

- 17连板的汇通集团发布预警:预计2021年业绩将同比下滑

- 化妆品子公司计提约9亿元减值,青松股份2021年由盈转亏

- 能耗双控、光伏产业链发展失衡 易成新能2021年亏损扩大

- 2022年组合式减税降费力度更大?值得期待!

- 登陆A股23个交易日,"期货一哥"董事长因组织调动辞职

- 港股25日跌1.67% 收报24243.61点

- “烟草系”券商红塔证券投资收益与其他业务收入占比较高,营...

- 上市首日跌到“二次临停”、章盟主抄底被套,龙源电力今日再...

- 用友网络披露定增结果,高瓴及易方达等机构均获配

- 证监会核发宏英智能IPO批文

- 华大基因2021年净利预降逾两成,股价已腰斩

- 高额担保、终止回购、“三无”跨界!这家房企拉响2021年预亏警报

- 足力健新增执行标的133.75万 累计被执行额超1亿

- 一嗨租车因网点无照经营被罚

- 原高管被采取刑事强制措施 翰宇药业股价4连阴

- 4409只个股飘绿,A股一天蒸发2.75万亿!大跌原因找到了

- 腾信股份被列为失信被执行人 执行标的279万余元

- 中消协发布“2021年十大消费维权舆情热点” 加拿大鹅因退货...

- 翰宇药业原董事、总裁袁建成涉嫌职务侵占被批准逮捕 原董秘...

- 亿纬锂能年净利预增超六成 股价两月跌了三分之一

- 通过中通快递邮寄车钥匙给客户 快递收到扁扁的

- 花1万4买的“浪琴”秒针卡顿 维修之后机芯又出现问题

- “一口价”3万中国黄金买手镯 换成按克算多出一条金手链?

- 中通快递寄投影仪途中破损 站点同意出两千维修费又后悔

- 永安期货董事长方铁道因组织调动原因辞职

- 在“正大饲料”上班怀孕期间遭辞退 公司人事:怀孕不是“免死...

- 买的花卷发现有黑点 顾客希望道歉永辉超市递来小纸条

- 盒马鲜生买了鸡拆开又闻到异味 顾客称第三次食品质量有问题

- 祥生星合映业主高价买车位被坑 开发商给出方案:业主再买个车位

- H&M掺杂掺假被罚13万冲上热搜 不到三年累计被罚超百万

- 30多万凯迪拉克刚开半月变速箱故障 4S店赠送保养弥补损失车...

- 青岛女子用德邦收发快递均被拒绝 一查竟成失信客户

- 禹洲印樾府售楼处保洁大姐受伤 赔偿想“一次性”

- 增速获客赛道 激活年轻属性——兴业银行信用卡“圈粉”90后

- 传深投控已与佳兆业文体初步拟定收购意向框架,佳兆业相关人...

- “妖股”奥星生命科技午后涨幅超二成 去年纯利预增逾7倍

- 2021近百起券商高管大流动,跳槽、离职、调动成高频词,5家换...

- 奕东电子上市首日涨32.5% 超募11亿招商证券赚1.8亿

- 万朗磁塑换手率42% IPO募7.1亿国元证券赚1.1亿

- 破发股优宁维跌7%创新低 IPO募18.6亿民生证券赚2.5亿

- 拟变更会计师事务所 深大通收深交所关注函

- 威龙股份拟修订多项议事规则 董事黄振标均投异议票:公司发...

- 顺鑫农业:预计2021年净利润同比下滑80.95%–73.81%

- 生鲜电商叮咚买菜发生工商变更:经营范围新增非居住房地产租...

- 青海春天:预计2021年亏损2.65亿-3.25亿元

- 韵达股份子公司因违反《商业特许经营管理条例》被罚4万元

- 汇通集团换手46% 与合并报表外第三方互相担保和拆借

- 时尚大气还耐看 新捷途X70S亮相

- 澄清未与暴雪合作 5连板仍收入囊中 安妮股份成“妖”?

- 上海机场发布2021年业绩预亏公告,“机场茅”疫情反复下两年...

- “官司一打好几年”“赢了官司没拿到钱” 投资者维权遇到两...

- 两例代表人诉讼案落地,2021年,A股投资者维权进入新阶段

- 保荐业务拟任副总被监管要求“审慎评估”,华鑫证券保荐资格...

- 科德教育、中金环境双双因商誉爆雷收关注函,这些公司也要注意

- 中远海控发布2021年业绩预增公告,净利四季度环比下滑

- 途虎养车递表港交所,虎年能否虎虎生威

- 滨江集团又要为子公司担保,2022年前20天新增担保额度达177亿

- 智飞生物预计2021年净利润99.04亿元~105.64亿元,当年第四季...

- 百年人寿福建分公司为贫困生送温暖

- 勤上股份:2021年预亏约8亿元,计提龙文教育商誉减值约4.43亿元

- 因股价持续低于1美元,四季教育再度收纽交所退市警告

- 安信证券涉亚太药业财务造假连收8张监管函

- 世茂集团拟向中海出售广州亚运城26.67%股权 总代价18.45亿元

- 佳兆业回应监管银行划走预售款:已返还,确保项目如期交付

- 中国海外发展:拟以37亿元收购雅居乐、世茂所持广州利合股权

- 百利好2022年 恭贺新春 福虎献瑞

- 佛山佳兆业:悦峰项目预售款已返还 将专项用于项目复工复产计划

- 雅居乐和世茂接连出售广州亚运城股份,中海花近37亿元接盘

- 湘佳股份预计去年净利降八成 Q4单季扭亏隐现行业拐点?

- 赞宇科技2021净利预增超118% 棕榈油走强成本优势有望持续

- 午评:三大指数集体跌超1% 旅游板块逆势拉升

- 大全能源去年业绩预增超四倍 募资百亿“硬抗”多晶硅过剩危机

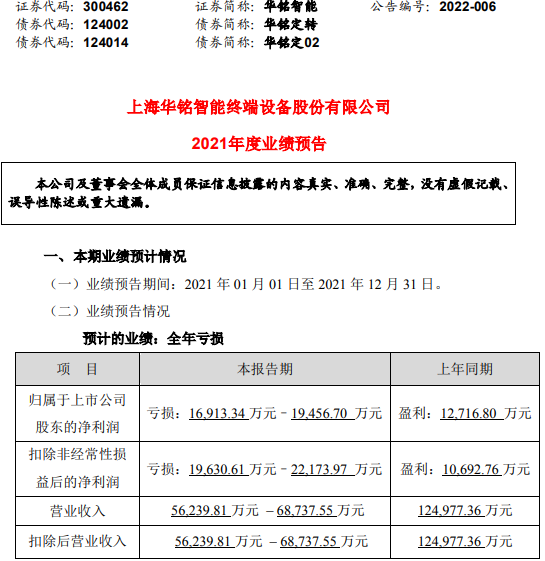

- 华铭智能2021年预计亏损1.69亿-1.95亿元 同比由盈转亏

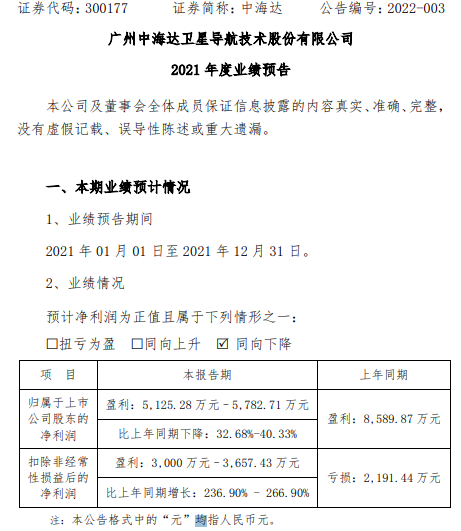

- 中海达2021年预计净利5125万-5783万元 同比下降逾三成

营业执照公示信息

营业执照公示信息