华润万象生活30亿并购融资中的物业资本局

房地产行业的并购融资宽松正在向物企蔓延。

据华润置地官微披露,公司已于1月25日与招商银行(600036)签订了《并购融资战略合作协议》,各方将就并购融资建立深度合作伙伴关系,招商银行将全力支持华润置地、华润万象生活并购业务发展。

相较于房企收并购融资“开闸”以及部分物企通过配股等渠道融资收并购,此次华润万象生活的并购贷,传递了更为明确的行业信号,为国资背景物企开放专项融资通道,成为房地产行业纾困的一大重要途径。业内人士认为,在专项融资支持下,物业行业或将迎来更大范围的收并购潮,行业洗牌在即。

物业并购融资“开闸”

根据协议,招商银行将分别授予华润置地200亿元、华润万象生活30亿元并购融资额度,专用于华润置地和华润万象生活并购业务,业务品种包括但不限于并购贷款、并购基金、资产证券化、以及基于并购相关业务需求创新的各类融资产品。

官微消息披露,此次融资将有利于发挥并购在防范化解行业风险、推动行业健康发展和良性循环中的积极作用,并助力华润万象生活在物业、商业、数字化等各类业务拓展上提供金融支持。

相较于早前碧桂园频繁融资进行收并购,以及早前民营资本收购暴雷房企的物业资产,华润万象生活获得专项资金支持,物业收并购将加入房地产行业纾困、出清风险的大局中。

香颂资产执行董事沈萌表示,为国资开放信贷通道,对陷入流动性困境的民资房地产企业变相化解债务风险,是目前既定方向,而物业服务板块属于民资房地产企业相对优质的资产,所以也视作并购的合理标的。之后,可能物业板块会成为继优质地产项目以外,国资较为集中并购纾困的潜在目标。

2021年下半年以来,不少房企陷入流动性困境,出售资产成为回笼资金的重要途径,物业则成为被摆上“台面”的重要资产。碧桂园服务鲸吞蓝光嘉宝服务,合景悠活13亿拿下雪松智联80%股权,彩生活将核心物业资产售予碧桂园服务。同时,包括中国奥园等多家房企亦已将物业资产列入资产出售包,静待买家出手。

如果行业资金压力持续得不到缓解,或将有越来越多的物业资产待售,而稳健发展的国资背景企业将成为物业收并购市场的主力,而专项融资支持成为并购市场的重要助力。

并购定价背后的行业逻辑

有了专项资金的支持,华润万象生活的收并购局面有望进一步打开。

事实上,在宣布30亿元融资前,华润万象生活已接连落地两宗收并购。2022年1月5日,华润万象生活官宣,拟收购禹洲物业服务100%股权,总代价将不高于10.6亿元。两周后,华润万象生活再次公告了对南通长乐物业全部股权及江苏中南物业服务1%股权的收购计划,收购代价不高于22.6亿元。

物业行业拥有稳定现金流,在房地产行业承压的背景下,具有较高的安全系数,对于央企来说,是不错的收并购资产。

而从华润万象生活的出价看,两宗收并购的价格均较民营资本溢价高。

公告显示,华润万象生活收购的标的江苏中南截至2021年12月31日,未经审核综合账面净值约为 2.47亿元;而在禹洲物业的收购标的,其截至2021年12月31日的未经审核综合账面净值约为1.01亿元。

整体而言,华润万象生活的出价约为收购标的账面净值的10倍左右,整体高于早前多家民营物企为主体的收并购案例定价。

业内人士表示,该定价不免让人疑惑其中存在利益输送的空间,收并购案中涉及面广,利益关系复杂,容易滋生腐败,是需要非常谨慎的。

沈萌则表示,现阶段的收购不是“掠夺性”的,而是兼具扩张与纾困两重性质,因此在价格上只要处于合理估值区间,国资会对价格要求相对宽松,国资扮演的是“救火队员”角色。

业内人士认为,随着专项并购融资开闸,国资背景物企对处于资金困境物企的收并购有望加速,进一步纾困行业。同时,物业行业将加速洗牌,行业格局或将迎重构。

您可能也感兴趣:

为您推荐

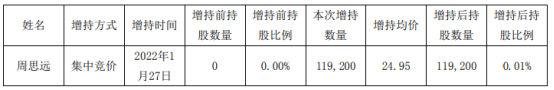

巨星科技股东周思远增持11.92万股 耗资297.4万元

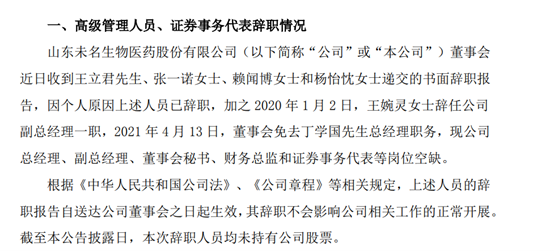

未名医药总经理丁学国辞职 韩树宏接任

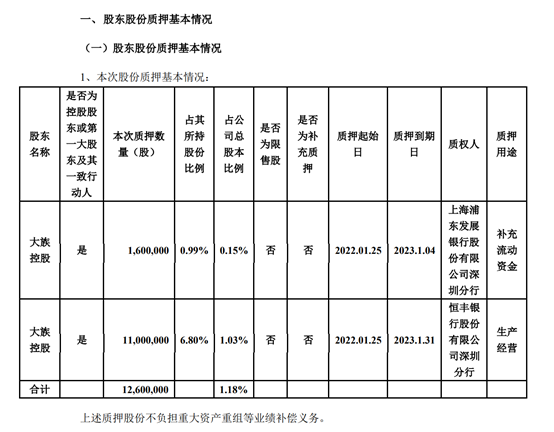

大族激光股东大族控股质押1260万股 第三季度净利润为6.12亿元

排行

精彩推送

- 房企与审计师体面“分手” 博弈背后潜藏怎样的行业生态?

- 华润万象生活30亿并购融资中的物业资本局

- 华海药业去年净利同比预降44% 美国业务重启22年或迎拐点

- 主要经销商和201家企业同一注册地点,书香门地收入真实性成谜

- 科技股危机中做空“木头姐”成大赢家:1月收益已超去年全年

- 35家券商春节前抢打业绩榜!百亿净利或增至4家

- “双减”后集团发布盈利警告,新东方在线转型直播带货,能否...

- 今日视点:政策红利加速释放 筑牢债市发展制度根基

- 2021年度证券公司执业质量评价结果发布

- 嘉凯城发布2021年业绩预告全年实现营收12.9亿元

- 苏宁易购发布业绩预告:预计2022年一季度EBITDA持续为正

- “大礼包”还是“金手铐”? 格力地产又推员工持股计划,但...

- 贾跃亭到底挖了多少坑?三大中介机构被立案,63家公司遭殃

- V观财报|福成股份:公司实控人之一收到判决书

- 国家发改委:严厉打击煤炭现货、期货市场违法违规价格行为

- V观财报|年度首亏?永辉超市2021年预亏39.3亿元

- 交易员擅自平仓,赔偿金字火腿5510万!深交所追问补偿款来源

- V观财报|广告投入大,海南椰岛2021年预亏至少5500万

- 国家发改委:加强铁矿石价格调控监管 严打恶意炒作

- 晶科科技:金锐辞任总经理 董事长李仙德暂代职

- 招股说明书是否引入“安慰函”制度?证监会回应

- 提高招股说明书信披质量,证监会指导意见来了!

- 中海宏洋:拟以10亿元收购雅居乐义乌、徐州三项目物业公司股权

- 贝壳:浑水做空报告已完成内部调查,相关指控无事实依据

- 骏成科技上市首日龙虎榜:1机构席位卖出556万元

- 瑞银下调平安好医生评级 目标价由115港元调至28港元

- V观财报|中国国航2021年度预亏145亿-170亿元

- 挪用公款、贪污受贿……官方通报8起粮食购销领域腐败案例

- 佳兆业资本:周蒲章辞任执行董事

- 宋都股份延期回复上交所有关业绩预亏和股份回购的问询函

- 让东北大妈赚了500万的长春高新,为何跌落神坛?

- 南京紫樾府开发商同意退房退款 主管部门将规范销售行为

- 东风集团再减持Stellantis股份,已累计套现14.92亿欧元,欲剥...

- 江泉实业重组或失主营资产 上交所:是否损害公司利益?

- 小米股价连跌5日创17个月新低 雷军要专注造车了吗

- 山西易联支付违法被罚 拓展特约商户未落实实名制要求

- 酒鬼酒跌3.36% 德邦证券高位喊增持

- 水井坊跌4.92% 浙商证券国盛证券高点喊买入

- 3.41%!国海证券联席主承优质企业债“22湘江01”发行利率创湖...

- 采纳股份跌7.23%创新低 超募7亿预计去年营收净利双降

- 百济神州跌4.47%创新低 募资222亿5券商赚4.7亿

- 纬德信息上市次日盘中破发 超募1亿元中信证券赚0.5亿

- 铜冠铜箔上市次日跌15.67% 超募22亿两券商合赚1.3亿

- 盛美上海跌3.03%创新低 超募近17亿两券商赚1.74亿

- 华康医疗超募5.5亿首日收阴线 现金流屡负招待费大增

- 小米集团港股暴跌风光不再 股民巨亏后在雷军微博下刷屏

- 传腾讯拟将斗鱼私有化,双方均不予置评或回应

- 曲美家居:张家港产业资本减持公司股份套现4557万后不再是5%...

- 茂业商业预计2021年归母净利同比至少增101.9% 2020年同期下滑83%

- 佳兆业集团新增股权冻结,权益数额为16.34亿元

- 天齐锂业H股募资拟用于偿还SQM债务及锂盐产能扩张

- 太安堂重大资产出售“存终止风险”:去年已过户,收购方老板...

- 太安堂提示重组风险背后 医联创始人已卸任康爱多董事

- 宇星股份拟挂牌新三板:对供应商议价能力较弱毛利率低于同行

- 曾重仓中概互联,御银股份投资巨亏拉响退市警报,早盘一字跌停

- 康美药业2021年盈利了?因为多了一笔重整收益

- 东阿阿胶发布2021年业绩预告,老字号挺过“至暗时刻”业绩回暖

- 突发!华宝股份公告,继实控人朱林瑶后,其子林嘉宇也被立案调查

- “集成电路茅”韦尔股份要放缓脚步了?2021年四季度环比增速...

- 面板界“二哥”TCL科技交出业绩预报:2021年赚了150亿

- 上市四个月变更募资用途与君澜“再续前缘”,君亭酒店溢价20...

- 金科回应“被供应商追债”:已足额打入5.74亿农民工工资,公...

- *ST康美预计2021年净利润超56亿 但扣非后仍大幅预亏

- 观典防务成北交所首家成功转板企业 未来转板的公司将越来越少?

- 极光Q4报告:背靠腾讯生态、加大投入原创投入,易车系MUA、新...

- 2022老北市新春祈福年味儿集

- 龙光集团获深圳“整村统筹土地整备”优质项目 城市更新优势彰显

- 工大科雅过会:今年IPO过关第27家 中信建投过3单

- 广东骏亚重大收购信披违规,股民被瞒数月!交易所出手了

- “手术室里全是钱!”涉事医院道歉了,背后是这家上市公司

- 合生创展早盘跌幅逾两成 公司辞退审计会所引发外界担忧

- 合生创展股价跌超22% 核数师因未就审计费用达成共识辞任

- 美股散户大溃逃?“散户大本营”月活数下滑 Q1营收料大降35%

- 瑞幸咖啡债务重组完成 大钲资本成实控人

- 午评:两市V型反转创指涨1.44% 煤炭等周期股领跌

- 今日悦心健康上涨10.05%报价4.38元 封上涨停板

- 巨星科技股东周思远增持11.92万股 耗资297.4万元

- 麦当劳Q4财报:受成本上升和疫情打击 营收和利润均不及市场预期

- 后疫情时代电影市场加速复苏 万达电影2021业绩扭亏为盈

- 贵金属板块走低 湖南黄金跌超8%

- 瑞幸咖啡3.8亿股获财团收购 交易后过半投票权落入大钲资本

- 江苏吴中预告扭亏 公司称今年将继续寻找医美标的

- 小米股价再次破发,网友喊话雷军“救救小米”

- 主营产品量价齐升 西藏矿业扭亏 净利超亿元

- 合生创展股价跌31%:股权投资等会计处理存分歧,普华永道辞任...

- 孩子王业绩变脸、净利腰斩 所售产品被通报不合格

- 华大基因增长板块下滑营收净利双降 股价累跌58%加码回购...

- 蓝盾股份预盈保底2.6亿整体偏少 三年累亏超35亿柯宗庆兄弟股...

- "擅自割肉离场",火腿第一股暴亏5510万!“土豪”交易员火速...

- 每天卖出2500辆车,特斯拉发布强劲财报,股价却跌近12%,发生...

- 曙光股份股权暗战浮现 私募、牛散委托表决权,新三板公...

- 美股周四收跌 投资大佬:美股投资者将面临更多痛苦

- 今日申购:坤恒顺维

- 体育圈干翻娱乐圈,顶流谷爱凌成“代言收割机”,收入或超亿元

- “吃不到肉,只能喝汤!”创新奇智港股上市就破发,李开复亲...

- 中信证券逆市上涨!券商史上最大规模配股落地,还有3家坐等

- 四大券商整体降薪30%?内部人:没听说!金领内卷,竞争残酷

- GDP创37年新高带不动美股?纳指跌1.4%,特斯拉跌超11%

- 网传职校将去资本化,职教板块一天大跌百亿元!券商:假消息

- 永安期货:推举董事、总经理葛国栋代为履行董事长职责

营业执照公示信息

营业执照公示信息