浙大网新预亏股价跌停 浙商证券项目商誉渗漏侵蚀业绩

中国经济网北京1月27日讯 昨日盘后,浙大网新科技股份有限公司(以下简称“浙大网新”,600797.SH)披露2021年年度业绩预亏公告,公司预计2021年度净利润为-6.3亿元到-5.4亿元。受此影响,浙大网新今日股价跳空低开,随后股价跌停。截至今日收盘,浙大网新每股报6.20元,跌幅10.01%,振幅5.08%,换手率2.22%,成交额1.43亿元,总市值63.71亿元。

浙大网新披露业绩公告后,上交所“火速”下发问询函,并要求该公司于5个交易日内对外披露回复内容。

上交所网站公布的《关于对浙大网新科技股份有限公司业绩预告事项的问询函》(上证公函【2022】0069号)显示,根据《股票上市规则》第13.1.1条等有关规定,上交所要求浙大网新核实并补充披露相关信息。

根据2021年年度业绩预亏公告,浙大网新预计2021年年度实现归属于上市公司股东的净利润-6.30亿元到-5.40亿元,预计2021年年度实现归属于上市公司股东扣除非经常性损益后的净利润-6.50亿元到-5.60亿元。

对业绩预亏的主要原因,浙大网新表示,2021年度,受互联网资源加速业务持续下滑、IDC及云计算服务大客户业务布局、计价模式及价格下调等因素的影响,公司全资子公司华通云数据业绩大幅下降。经公司初步测算,华通云数据未来盈利能力低于预期,公司拟对收购华通云数据形成的相关商誉计提减值准备,预计减少公司2021年度归属于上市公司股东的净利润5.70亿元到6.60亿元。

根据前期公告,浙大网新2017年收购华通云数据形成商誉12.62亿元,2018年、2019年和2020年分别计提商誉减值准备0.51亿元、3.50亿元和2.37亿元,截至2021年6月30日商誉期末余额为6.24亿元。

浙大网新回复上交所2019年年报问询函公告称,业绩承诺期内2017年至2019年商誉减值准备计提充分、准确,其中2019年末减值测试中预测华通云数据2020年-2023年收入增长率为10.64%、15.53%、12.79%、13.09%。

上交所要求浙大网新补充披露:(1)结合自收购以来的业绩变化、大客户依赖情况及商誉减值测试过程,说明前期历年减值测试中对华通云数据未来业绩增长预测是否合理及依据,计提商誉减值准备是否充分、准确,是否存在不当会计调节情形;(2)业绩承诺期满后华通云数据商誉持续大额减值的原因及合理性,前期业绩是否真实、准确;(3)结合累计投入与损益等情况,说明前期收购决策是否审慎,董监高是否勤勉尽责,相关交易各方是否存在潜在利益安排。

2017年7月28日,浙大网新公布《浙大网新科技股份有限公司发行股份及支付现金购买资产并募集配套资金暨重大资产重组报告书(草案修订稿)》。浙大网新拟向网通信息港、如日升投资、云通创投、佳禾投资、云径投资、盛达投资和云计投资共7名交易对方以发行股份及支付现金的方式收购华通云数据80%股权,并向不超过10名特定投资者非公开发行股份募集配套资金。

浙大网新拟以发行股份及支付现金的方式购买网通信息港、如日升投资、云通创投、佳禾投资、云径投资、盛达投资、云计投资分别持有的华通云数据27.73%、19.09%、12.96%、6.36%、5.00%、4.77%和4.09%股权,其中,向网通信息港、如日升投资、云通创投、佳禾投资和盛达投资合计支付的现金金额为7.28亿元;向网通信息港、如日升投资、云通创投、佳禾投资、盛达投资、云径投资和云计投资共计支付股份对价10.72亿元。

本次交易募集配套资金不超过7.50亿元,配套募集资金中7.28亿元用于本次交易现金对价款的支付,剩余部分用于支付各中介机构费用。

上述发行股份及支付现金购买资产完成后,浙大网新将直接持有华通云数据100%股权。

本次交易的标的资产为华通云数据80%股权,本次交易构成重大资产重组,不构成关联交易,不构成借壳上市。

华通云数据本次交易的评估基准日为2016年10月31日。天源评估采取收益法和市场法对标的资产分别进行评估并出具了《浙大网新科技股份有限公司拟发行股份及支付现金购买资产涉及的浙江华通云数据科技有限公司股东全部权益评估报告》(天源评报字(2017)第0006号),其中采用了收益法评估结果作为华通云数据股东权益的评估结论,在评估基准日,华通云数据合并报表归属于母公司股东权益为5.12亿元,评估值为22.52亿元,评估增值17.40亿元,增值率为340.12%。以上述评估值为基础,经本次交易双方协商,本次交易标的华通云数据80%股权交易价格确定为18.00亿元。

2015年,华通云数据实现营业收入4.87亿元,占当年上市公司营业收入54.35亿元的比例为8.95%;华通云数据归属于母公司净资产为18.00亿元,占当年上市公司归属于母公司净资产21.77亿元的比例为82.66%。

根据业绩承诺,标的公司2017年至2019年当年承诺扣非净利润分别为1.58亿元、1.98亿元、2.47亿元,2017年至2019年当年累计承诺扣非净利润分别为1.58亿元、3.56亿元和6.02亿元。

本次交易补偿义务人为如日升投资、云通创投、佳禾投资、盛达投资、云径投资、云计投资。其中,如日升投资、云通创投、佳禾投资、盛达投资从本次交易中获得的现金对价分别为1.96亿元、1.33亿元、6535.47万元、4901.59万元。

据中国经济网记者查询,浙商证券股份有限公司(以下简称“浙商证券”)受浙大网新委托,担任浙大网新本次发行股份及支付现金购买资产并募集配套资金暨重大资产重组(以下简称“本次交易”)的独立财务顾问,项目主办人为洪涛、陈辰。

本次发行价格为12.70元/股。本次发行5905.51万股,募集资金总额为人民币749,999,973.20元,未超过发行人股东大会决议的募集资金规模上限7.50亿元。扣除本次发行费用(包括承销费、验资费等)人民1528.30万元(不含税),本次募集资金净额为人民币734,716,954.33元。

您可能也感兴趣:

为您推荐

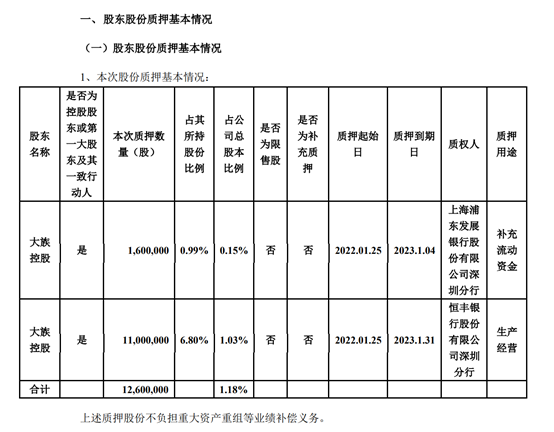

大族激光股东大族控股质押1260万股 第三季度净利润为6.12亿元

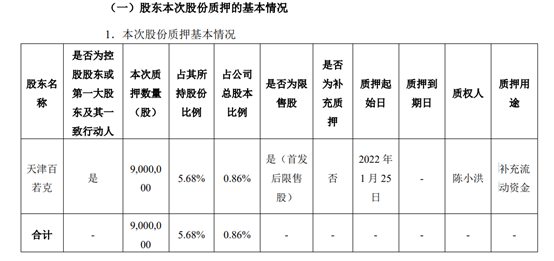

ST高升控股股东天津百若克质押900万股 占公司总股本0.86%

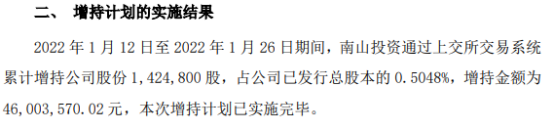

恒通股份股东南山投资增持142.48万股 增持金额为4600.36万元

排行

精彩推送

- 浙大网新预亏股价跌停 浙商证券项目商誉渗漏侵蚀业绩

- 下滑13.5%!利润现上市后首降 行业集中度低桃李面包路在何方?

- 中消协发布消费维权舆情热点 胖哥俩吉野家星巴克登榜

- 中消协发布2021年十大消费维权舆情热点 特斯拉被点名

- 中消协发2021年十大消费维权舆情热点 加拿大鹅被点名

- 三一重工跌5.64% 浙商证券高点喊买入

- 铜冠铜箔上市首日涨26% 超募22亿两券商合赚1.3亿

- 时代中国折价17%配股、募资3.94亿港元,半日股价跌近29%、总...

- 募资20亿抢占市场 明冠新材拟大幅扩张铝塑膜及无氟背板产能

- 证监会公示信息坐实零跑汽车境外IPO传闻 造车新势力赴港上市...

- 112亿重大合同进展,九安医疗又要反转?

- 纬德信息上市首日涨24% 超募1亿元中信证券赚0.52亿

- 华微电子收监管工作函 就信访投诉等事项明确监管要求

- 比特大陆蚂蚁矿池4亿参与融资,比特富富拟合并SPAC挂牌纳斯达...

- 万泰生物拟定增募35亿 两项业务销售费用率均夺冠同行

- 万泰生物拟定增募35亿 去年前三季应收账款19亿

- 谨防:“薅羊毛”反被“割韭菜” 兴业银行信用卡友情提醒:...

- 背靠李开复和软银等大佬支持 创新奇智首日暗盘交易却表现一般

- 港股迎牛年最后一只新股,暗盘收跌4.37%,“AI+制造第一股”...

- 小米大跌5%再破发!一年市值蒸发4000亿,雷军又下载炒股软件?

- 证监会公示信息坐实零跑汽车境外IPO传闻 造车新势力赴港上市...

- 内房股时代中国折价17%配售募资3.94亿港元 一半将用于还债

- 时代中国早盘下挫三成 折价配股却立即“破发”

- 多国驻华大使、代表为中国消费者送上全球年货 京东国际给新...

- 股民委屈,跑到雷军微博留言:亏了三四十万了,股价一路向南......

- 年关已至,三只松鼠“破壁”几何?

- 能链E轮融资数亿美金,华润资本、招商局资本等联合投资

- 川财证券收四川证监局警示函 基金销售业务存4类问题

- 华宝股份实控人“抽水女王”朱林瑶被执行指定居所监视居住

- 乐视造假案风波再起:信永中和、金杜、中德遭立案调查

- “手术室里全是钱”?康华医院就横幅致歉,背后股东为港股上...

- 水井坊:2021年净利预增约64% 销售量增长全部来自中高档酒

- 时代中国控股拟配售1.177亿股 预计募资约4亿港元

- 中国恒大:争取未来六个月内提出初步重组方案

- 董秘回复要讲真问题 别演九安医疗式“脱口秀”

- 医院年会横幅:“虎虎生威迎新年,手术室里全是钱!”网络热...

- 新文化2021年预亏至少4亿 或将被*ST

- 午评:三大指数震荡沪指险守3400点 大金融板块走强

- 富祥药业5日暴跌55%背后:董秘闪烁其词,股东高位减持,游资...

- 2021年预计亏损超4亿元,众泰汽车或净资产回正将申请摘帽

- 半年股价跌超40%,贝泰妮预计2021年净利润增超50%

- 债务危机解除?天齐锂业预计2021年盈利超18亿元,将扭亏转盈

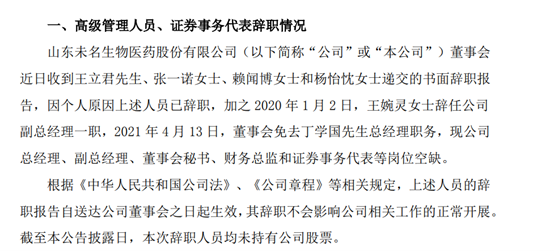

- 未名医药总经理丁学国辞职 韩树宏接任

- 大族激光股东大族控股质押1260万股 第三季度净利润为6.12亿元

- ST高升控股股东天津百若克质押900万股 占公司总股本0.86%

- 恒通股份股东南山投资增持142.48万股 增持金额为4600.36万元

- 今日爱康科技上涨10%报价3.96元 封上涨停板

- 减掉K12、抛掉油墨,靠借款经营的科德教育打响职教“赤膊战”?

- 乡村基上市,能否助力港股“降温”的餐饮市场回暖?

- 三大指数开盘涨跌不一创指跌0.35% 贵州区域股大涨

- 美的连IPO撤单背后:多次更正财务数据被问询 大客户第三方回...

- 麦澜德成今年IPO暂缓审议首家 保荐机构为南京证券

- 城地香江:受泰禾、恒大流动性风险波及 计提减值准备8698万

- 平安不动产:鲁贵卿因工作原因不再担任平安不动产董事长 蒋...

- 预亏超10亿元 掌趣科技称被投公司业绩下滑为主因

- 逾百家锂电概念公司去年业绩预喜 占比近九成

- 山西汾酒净利预增超70%创近五年新高 袁清茂新帅上任立志进军...

- 山西汾酒2021年四季度净利3.55亿元-6.63亿元

- 蒋达强出任平安不动产董事长 鲁贵卿辞任

- 宋都股份大幅计提减值致预亏超3亿 豪掷6.31亿投资却无钱回购遭问询

- 用友网络53亿定增落地高瓴认购10亿 17家明星资本云集已浮盈近10亿

- 财信发展2021年归属于股东净利润为亏损58000万元–78000万元

- 美股周三涨跌不一 巴克莱:标普500指数或继续大跌

- 今日申购:粤海饲料

- 新能源板块强势反弹 光伏行业增长空间有望打开

- 监管紧盯业绩“雷区” 多公司因拟计提商誉减值收函

- 业绩预亏逾2亿元 *ST长动濒临退市

- 秃如其来的生意!斗不过植发,“假发第一股”瑞贝卡被股民抛弃

- 大厂壬寅年狭路相逢:微信视频号捆绑春晚,抖音狂撒20亿红包

- 因净利润为负且营收低于1亿,皇台酒业或被实施退市风险警示

- 水井坊:2021年净利预增约64%,销售量增长约四成全部来自中高档酒

- 连续3个交易日下跌30% 华宝股份:实控人朱林瑶被监察委员会立案

- 华润啤酒预计2021年实现净利润同比增长110%-124%

- 小康股份拟定增募资71.3亿元,暂缓H股发行上市进程

- 最强绞肉机!6天大涨5天腰斩,四大游资日亏1亿,股东精准减持

- 钱大妈、美菜网……社区生鲜接连败北 2022年投资人的第一个...

- 调研|电缆厂商跨界新能源材料 讲故事还是干实事?尚纬股份独...

- 年前交楼提速 奥园1月交付近3000套房

- 新潮能源预计2021年净利润8.5亿元,2020年计提减值准备31.19亿元

- 佳兆业否认深圳国资接盘文体业务 称目前未与任何单位签订文件

- 张家港产业资本大比例套现 累计减持曲美家居约1975万股

- 欧派家居预计去年归母净利同比至少增长28% 低于同期营收增幅...

- 物产中大:陈宽辞去公司副总经理、总法律顾问等职务

- 西部证券:董事邓莹辞职

- 捷成股份发布2021年业绩预告,预计实现净利润4.5-4.9亿元

- 山西汾酒2021年四季度净利3.55亿元-6.63亿元

- IPO分析|康沣生物:国内冷冻消融头部企业 高瓴为最大机构股...

- 君亭酒店1.4亿募投变更收购2酒店 君澜评估增值21倍

- 东莞金展房地产提供虚假施工资料被罚 为金地集团旗下

- 超华科技信披违规被责令改正 实控人梁健锋收警示函

- 传音控股跌3.61% 中信证券华创证券高点唱多

- 顺鑫农业今跌7.43%昨跌停 去年净利预降七成到八成

- 四川通报食品核查处置情况 山西晋川酒业杏花酒不合格

- 斯莱克拟收购电池壳业务 东莞阿李是失信被执行人

- 奕东电子上市次日跌21.89% 超募11亿招商证券赚1.8亿

- 迈威生物跌3.98%创新低 募资35亿海通证券赚1.6亿

- 康龙化成跌8.05% 去年高位安信证券浙商证券喊买入

- 泰格医药跌6.06% 西南证券高点发研报建议持有

- 邻居装修后天井多根管子流污水 南都物业称没关系

- 杭州维多利亚医美做“黄金微雕”起水泡 过敏还是烫伤了

营业执照公示信息

营业执照公示信息