跨界“卖酒”告吹!石油勘探开发公司转型A股“酒商”未果

在金针菇大户众兴菌业收购白酒告吹之后,石油勘探开发企业*ST宝德 (宝德股份)跨界“卖酒”也失败了。

*ST宝德11月2日晚间公告,公司拟终止以支付现金方式购买名品世家酒业连锁股份有限公司控股权。对于收购告吹的原因,公司表示,主要是因市场环境变化。

值得注意的是,在2020年7月17日,披露拟跨界收购名品世家后,公司股价连续大涨,2020年9月3日创出16.16元/股的历史最高点。今日公司股价大跌12.23%,报6.63元,较历史高点已经腰斩,跌幅超59%。

历时15个月

2020年7月17日,宝德股份(当时尚未被*ST)发布重大资产重组提示性公告,公司与名品世家自然人股东陈明辉等四人于2020年7月16日签署了《股权转让意向协议》。公司拟以支付现金方式收购名品世家不低于52.96%的股份,交易对方承诺将积极与名品世家的其他股东沟通,争取促成将名品世家100%股权转让给宝德股份。

公开资料显示,标的企业名品世家与华致酒行、壹玖壹玖是我国酒类流通行业的龙头企业,2020年三家公司酒类流通业务收入分别为9.49亿元、48.78亿元和38.15亿元。名品世家创立于2008年,通过线下连锁经营体系,与线上信息化平台、第三方电商平台、移动线上平台商城等,公司开展了白酒、葡萄酒等酒类销售业务。2016年,名品世家在新三板挂牌。

对于彼时收购名品世家的初衷,宝德股份表示,交易有利于增强上市公司的持续经营能力,提升上市公司的资产质量和盈利能力。同时,外界也有人士认为,名品世家或将实现“曲线上市”,成为华致酒行之后第二家登陆A股市场的酒商。

2020年12月2日,公司召开了第四届董事会第四次会议,审议通过了关于公司本次重大资产重组相关事项的议案。2021年6月9日,公司召开董事会对交易方案进行调整,交易方案调整为:宝德股份拟支付现金交易方式购买陈明辉等43名交易对方持有的名品世家51%的股份,交易作价为5.34亿元。

在15个月的收购历程中,*ST宝德多次收到交易所下发的关注函和问询函。在重组推进之中,公司公告称实际控制人拟发生变更。

2021年7月5日,公司公告称,控股股东、实际控制人赵敏与另外四人约定将持有的公司6322.14万股(共占公司总股本的20%)进行协议转让。若本次协议转让完成后,赵敏及其一致行动人邢连鲜持有上市公司股份比例降至18.23%,北京首拓融汇投资有限公司及其一致行动人重庆中新融创投资有限公司持有上市公司股份比例为28.17%,公司控股股东将变更为北京首拓融汇、实际控制人变更为解直锟。但截至公告披露日,股份转让事项尚未完成。

“买酒热”降温

2020年以来,多家企业宣布跨界“买酒”,诸多资本将酒类企业视为核心资产,并引发上市公司“沾酒涨”行情。

但进入今年下半年,“买酒热”迅速降温,众兴菌业、吉宏股份纷纷宣布终止跨界并购。有分析人士认为,或与达成收购意向后白酒板块大幅回调有关。

*ST宝德在公告中表示,本次重大资产重组筹划以来,公司与相关各方积极有序地推进本次重组的相关工作。期间,公司与重组相关各方就本次重大资产重组相关事项进行了大量的沟通、交流和谈判;回复深圳证券交易所问询函;聘请中介机构对标的公司及其子公司历史沿革、财务数据、盈利能力、规范性及合法合规性等多个方面进行尽职调查。

此外,本次交易涉及交易对方多达四十余名,包括中信证券、中泰证券、信达证券等多个机构投资者及多个自然人,交易方案沟通、谈判工作量大、难度高、耗时长;且本次交易涉及方案重大调整、加期审计,涉及包括交易协议、终止协议/补充协议、交易承诺函等在内大量交易文件的多次调整、修订、签署。

对于收购告吹,*ST宝德表示,鉴于本次重大资产重组历时较长,市场环境较本次重组筹划之初发生较大变化,公司认为现阶段继续推进本次重组存在较大不确定性风险。经认真听取各方意见并与交易各方协商一致,为切实维护公司及全体股东利益,经审慎研究,交易各方决定拟终止本次重大资产重组事项。

您可能也感兴趣:

为您推荐

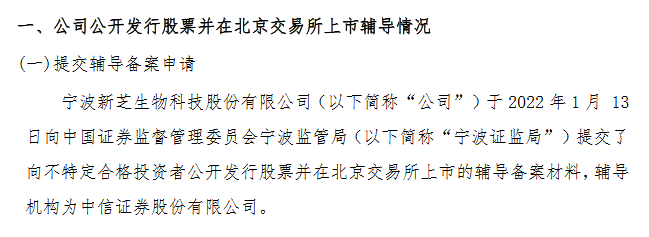

沪江材料将于1月18日上市北交所 公开发行价为18.68元/股

韦尔股份控股股东虞仁荣质押230万股 质押期限至2023年1月16日

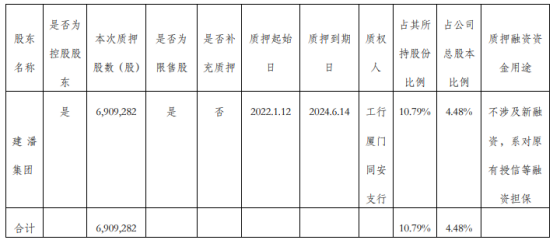

金牌厨柜控股股东建潘集团质押690.93万股 质押期限至2024年6月14日

排行

精彩推送

- 银行板块持续走强 多因素促估值修复

- 华谊腾讯娱乐:CEO袁海波失联不实,股票今日复牌

- 信息披露多次违规,华铁应急遭上交所监管警示

- 或有“戴帽”风险!獐子岛预告扣非净利润持续亏损

- 传祥生实业账户及旗下子公司股权被冻结,祥生方面回应银柿记者

- 进军换电的宁德时代,能否一统江湖?

- 趁着股价四连板“东风”,海量数据实控人忙着减持

- 长春高新连续跌停,控股股东部分质押突破此前平仓线,葛兰或...

- CRO高景气度持续,昭衍新药2021年净利预增,股价却跌跌不休

- 消息称字节跳动2021年或日均进账10.07亿元,但同比增速放缓

- 华润万象生活:拟收购南通长乐全部股权及江苏中南1%股权

- 报告期内因产品抽检不合格被通报 沃文特产品质量问题受关注

- 格兰尼冲刺创业板IPO存偿债风险

- 中恒宠物主要业绩增长稳健 IPO报告期内境外收入较高

- “哔嗨啤”啤酒被曝涉嫌传销,王老吉授权品牌惹火上身

- *ST华塑“抢发”年报保壳收问询,闪电并购的公司撑起8成营收...

- 天有教育上市招股书失效,去年前七个月总营收2.45亿元

- 小红书治理虚假种草 医美连锁品牌“广州曙光医学美容医院”...

- 小红书治理虚假种草 医美连锁品牌“海峡整形”被平台封禁

- 小红书治理虚假种草 日本美容品牌“佑天兰”被平台封禁

- 建发房产待偿还直接债务融资352亿元 拟发行中票部分募资用于并购

- 因为印章,真视通闹了小半年,终于恢复正常使用了!

- 长春高新连续两日跌停,股民人均浮亏13万,发生了啥?

- 瑞幸咖啡否认重回纳斯达克 业内人士称仍存诸多障碍需要“漫...

- 与“果链”深度捆绑的兴禾股份:需求下滑致营收净利双双骤减...

- 德盈控股对赌压力下曲折上市 营收增长乏力高度依赖B.Duck小黄鸭

- 小红书治理虚假种草 德国乳制品品牌“欧德堡”遭平台封禁

- 湖南鑫和医药虚开增值税发票1817万 被罚50万元

- 小红书治理虚假种草 网红民宿酒店安隅、渝舍印象、听花堂、I...

- 中科环保、BYD半导、工大科雅1月27日创业板首发上会

- 芯龙技术1月27日科创板首发上会

- 未按规定披露关联方及关联交易 ST华钰遭处罚

- V观财报|白云机场:2021年预亏约3.8亿-4.7亿

- V观财报|创力集团:董事长石华辉辞职

- 子公司失控后中嘉博创回函:不存在财务“大洗澡”

- V观财报|獐子岛:2021年净利同比预降39%-60%

- 年审报告存虚假记载!中天运被暂停债务融资工具相关业务

- 投诉量超6000条,新老IP交替明显!股价走低泡泡玛特如何破局?

- 净利润增速首次下探!保利发展频繁融资溢价拿地为哪般?

- 恒泰证券原营业部负责人“搞副业”,大连证监局对其出具警示函

- 14批次化妆品被检出禁用原料 涉及广州碧婷化妆品等企业

- 长春高新连续两日跌停 生长激素纳入集采价格或下降70%

- 小红书治理虚假种草 日本保温杯品牌“GERM格沵”遭平台封禁

- “韩束、一叶子”母公司上美集团冲击港交所 近三年营销开支...

- 百世集团因交通事故新增被执行人 执行标的127.74万元

- 权健新增3条被执行人信息 执行金额156.50万元

- 苏大维格实控人陈林森收监管函 敏感期交易自家股票

- 雅本化学收监管函 被问信披是否误导及配合股东减持

- 麦田房产经纪1天收2罚单 为禁止交易房屋提供经纪服务

- 当“织布机”变成“断魂刀”,一场万亿成交下的存量博弈

- 三安光电股价3连阴 海通证券安信证券高点唱多

- 足力健新增被执行信息 执行标的为128万元

- 任泽平与东吴证券属编外合作?以独立学者身份发表观点不代表...

- 华夏航空:副总裁崔新宇辞职

- 嘉化能源:牛瑛山辞去副总经理职务

- 盐湖股份去年净利预增90%-110% 股价今跌7.58%

- 提价效果不佳 生活用纸业持续承压 厂商大笔回购难解困境

- 方正证券去年净利预增50%-70% 股价今涨0.64%

- 盐津铺子实控人等增持仅完成25%就喊停 股价跌2.18%

- 博盈特焊募投项目或存“注水”发行人律师合伙人辞职后任公司董秘

- 写“差评”被判侵权考研机构续:一被告称其知乎账号是他人在用

- 高德联合清华大学发布报告显示:贫困地区经济民生因路而兴

- 联创股份跌13.98% 万联证券高位喊买入

- 1月19日(周三)港股沽空数据出炉 正荣地产沽空比率居首位

- 万达楼盘大门脱落,砸死代驾小哥

- 万人请辞策划冲上热搜一!哈利波特手游道歉,啥情况?

- 网红书店西西弗销售无3C认证儿童商品被罚

- ST起步说明变更会计师事务所相关情况

- 杜嘉班纳违法开除员工判赔36万元

- 网易旗下《哈利波特:魔法觉醒》手游因春节活动引争议,回应...

- 青客租房申请破产清算,此前未履行金额近3000万元

- 安徽建工开年三次成被执行人:去年累计至少4次被列为被执行人...

- 既然有周期,那就有盈亏!”猪茅”净利大滑坡,猪养的到底咋样?

- 小红书起诉4家涉虚假种草通告平台、MCN机构:索赔1000万

- 帝欧家居澄清:欧神诺仍为公司控股子公司

- 诚达药业登陆深交所创业板

- 紫燕食品冲击IPO:年营收超26亿华东贡献超7成,关联销售总额达16亿

- 瑞思教育,再无丰年?

- 三问森马:卖啥?谁卖?咋卖?

- 瑞幸否认重回纳斯达克上市传闻:报道不实

- 阿里文娱退出优酷股东,改由其子公司土豆网络全资持股

- 有赞被爆裁员,官方暂未回应

- 安踏品牌2021年零售金额同比增长25-30%,FILA“显疲态”连续...

- 得利斯诉Yolarno案获法官支持判决,有权追讨600万澳元收购预付款

- 生长激素纳入集采,“生长茅”长春高新闪崩跌停,安科生物大跌7%

- 转型初期多位高管来自竞争对手杉杉,后期业绩靠宁德时代一飞...

- 孩子王预计全年净利润1.96-2.35亿元,同比下滑40%-50%

- 特斯拉霸主地位不保?美银:2024年美国市占率仅为19%

- 两年未融资、扩张失序 钱大妈面临“囚徒困境”

- “女鞋第一股”告别女鞋业务,预亏超4亿的星期六还能好吗?

- 搭上NFT的快车 多次“跨界”的吉宏股份能走多远?

- 港股餐饮板块齐嗨 九毛九涨幅超6% 多家投行看好公司前景

- 永清环保净利预增超1倍 公司称双碳服务将成重点方向

- 伽玛刀进藏! 西部大棋局又拱一卒

- 百年人寿泉州本部营业区开展“苏垵养老院公益活动”

- 医疗版块遭遇黑天鹅,进入调整期

- 美股周三收跌 汇丰银行预计美股全年回报将十分微薄

- 今日上市:诚达药业

- 福安药业超1亿股权转让首期款未收回 研发进入“收获期”账面...

- 汉得信息会计核算调整致净利预增2倍 扣非连亏三季研发费不降...

营业执照公示信息

营业执照公示信息