行业竞争激烈,叠加“香兰素”压降产能,亚香股份成长之路道阻且长

红周刊研究中心|毛飞

夏天,饮料、冰淇淋又开始大行其道,而在这些冷饮的配料表中基本都有“食用香精”这一项。食用香精中饮料用量最大,约占食用香精的三分之一。香料是香精的核心原料,在全球香料香精市场规模中,香料约占1/3,香精约占2/3。国际知名企业大多是香精香料一体化布局,实力雄厚。而我国企业更多扮演的是上游原料提供商角色,在产业链中相对处于弱势地位。

亚香股份作为一家主营香料的厂商,主要产品分为天然香料、合成香料和凉味剂三大系列,其中天然香料是公司主力产品,近三年营收占比一直维持在50%左右;合成香料大约占总收入20%。境外收入占比大是公司营收中的显著特点,报告期内,公司境外销售收入占主营业务收入的比例分别为72.27%、68.58%和67.58%。另外,公司客户比较集中,前五大客户贡献收入占比一直维持在70%左右,并且他们均是全球香料香精行业巨头。

成长性是衡量公司价值的关键指标,对公司及投资者都至关重要。亚香股份所面临的最大问题就是成长性方面稍显不足,这是由行业需求增长缓慢、国内同业竞争激烈、公司压降“香兰素”产销量等因素决定的。

行业增速较为缓慢

成长受制存货应收

前面说过饮料行业是香精香料的主要消费场景,但据立鼎产业研究院数据,未来全球饮料行业市场增速维持在2%左右。而据FAO预测,2019年到2023年,全球乳制品市场规模增速分别有望维持1.7%、2.1%和1.5%。如此低的增速,对香精香料行业增长的拉动自然有限。从历史数据看亦是如此,根据Leffingwell&Associates的统计数据,全球香精香料市场2011年至2019年年复合增长率仅为3.27%。再看国内情况,《香料香精行业“十四五”发展规划》指出,“十三五”期间行业年均复合增长率为3%,“十四五”的目标是到2025年,我国香料香精行业主营业务收入达到500亿元,年均增长2%以上。可见无论是全球还是国内,整个香精香料行业的成长性都不算太高。

行业整体增速不高,那是否存在行业内结构性增长机会呢?

首先,国际市场巨头林立,竞争格局稳定。香料香精行业全球市场呈现寡头垄断的格局,前十大厂商市占率约75%,前四大厂商(奇华顿、芬美意、国际香料香精、德之馨)市占率在50%以上,第一大厂商奇华顿一家公司就独占逾25%的全球市场份额。也就是说,这些巨头基本把持了全球香精香料市场。毫不夸张地说,能否进入这些巨头的供应链体系、拿到足够的订单将直接决定其他厂商的生死。前面说过亚香股份的前五大客户均是海外厂商,跟这种市场格局密切相关。其他国内厂商的大客户基本也都是这些巨头。这种形势下,国内厂商在产业链中的话语权自然不强,一定程度上,他们的发展是受国际大厂压制的。

其次,国内市场集中度偏低,企业规模普遍较小,产品大多为初级加工品,同质化严重,行业竞争激烈。目前国内有1000余家香精香料企业,年销售额亿元以上的企业仅10余家,千万规模企业300余家,CR5仅为15%左右。2019年前五大国内厂商华宝股份、新和成、波顿香料、爱普股份、亚香股份市占率分别为4.9%、4.0%、3.7%、1.7%、1.1%。虽说行业集中度提高是趋势,但这个趋势依然很缓慢。

面对行业增速很低、产业链内部受压制、同行竞争激烈的大环境,国内厂商快速成长的机会在哪里?仿佛只有并购和向下游的一体化延伸了。不过具体到亚香股份,依然未见其有相关战略和动作,目前其还只是在默默地扩建产能,而成长性不明显的公司在二级市场上的价值或将大打折扣。

另外,不断增长的存货和应收账款也为公司接下来的业绩埋下隐患。近三年亚香股份存货占流动资产比例一直维持在50%左右,属较高水平。这种情况除了占用大量流动资金,还有可能在未来因减值损失而拖累业绩。应收账款的问题同样不容小觑,近三年应收账款占总资产比例分别为14.49%、16.69%、18.04%,呈稳步提高的态势。2021年应收账款余额高达2亿元,约占当年收入的三分之一,如果不能及时收回,同样会对公司业绩形成拖累。

其实,存货和应收账款高企都是公司话语权弱的表现。为了能及时快速满足客户需求,就不得不时刻准备着,于是就“堆积”了大量的原材料、半成品和成品。同样,为了持续获得客户的订单,抱牢“大腿”,不得不拉长账期,自己承担资金成本。

以上因素难免对亚香股份的成长性有所限制,近两年公司收入增长率分别只有12.51%和8.05%。

主力产品压降产能

营收增长恐受其累

香兰素是亚香股份的主力产品之一,2019至2021年,该类产品合计占收入比例分别为28.02%、24.73%和15.82%。尽管营收占比不断下降,但依然是亚香股份第二大产品。目前来看,香兰素对公司依然很重要。

香兰素是全球需求量较大的大宗常用香料,亚香股份是国内主要厂商之一,也是采用丁香酚和阿魏酸生产香兰素的代表企业(香兰素另两种成熟的工艺是天然提取法和中华化工法)。2019年公司销售香兰素约200吨,约占全球同类产品30%的市场份额。2020年和2021年销量分别为242.11吨、194.07吨。

由于国家生态环境部把香兰素列为“高污染、高环境风险产品”,亚香股份制定了香兰素压降计划:首先是募投项目中剔除香兰素项目,然后是2022年把产销量压降至150吨以内、2023年压降至120吨以内、2024年及之后压降至100吨以内并将其收入占比降到10%以内。也就是说,2022年至2024年这三年间公司香兰素产销量将至少分别下降22.71%、20%、16.67%,对应绝对金额分别约为2185.99万元、1488.08万元、992.05万元。对比2021年6.21亿元的总营收,好像减少的金额并不大,但2021年公司总收入只增长了4627.70万元,如果接下来只有这样的增长,那香兰素压降对增长的影响就比较明显了。

另外,香兰素是亚香股份的优势产品,如果优势产品都不能提供增长动力,其它产品就更难担此重任了。

也许有人会认为公司的新增产能会弥补上述营收的减少,毕竟子公司武穴坤悦2021年7月已经完成试生产验收,子公司南通亚香也于2020年8月开始了试生产,如果能完全达产,对公司总收入会有不小的拉动作用。但对亚香股份来说,产能并不是收入的决定因素。因为委托加工这种生产模式能让公司可利用的产能非常大,近三年,公司完全自产产品的收入占比分别为44.85%、45.37%、60.87%,剩余的都可视为委托加工带来的收入。也就是说,即使以前亚香股份自有产能较小时,只要有订单,公司也能通过外部产能供货,根本不存在产能不足问题。现在自有产能上来了,只是替代原来的外部产能,对订单的拉动作用仍是相对有限。

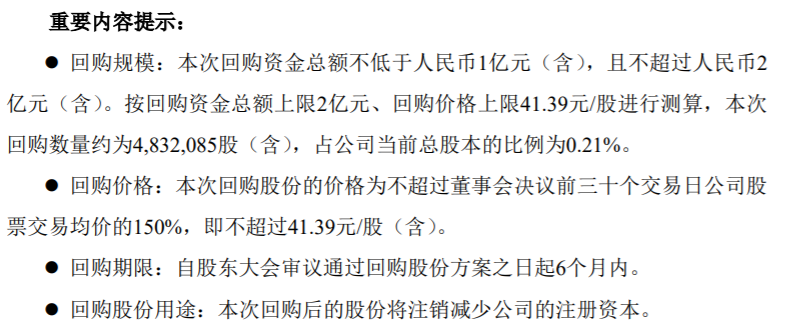

估值探究

亚香股份招股书选取六家公司作为可比公司,我们用它们作为估值参考。选用PE、PB、PS三种相对估值法;市值选取2022年6月1日收盘数据,财务数据选取2021年报数据。

(由于华业香料PE过大,为防止其对平均PE造成过分影响,求平均值时剔除该数据。)

本次发行前总股本为6060万股,通过计算得出:

PE法得出市值为24.44亿,对应股价为40.33元/股;

PB法得出市值为21.50亿,对应股价为35.48元/股;

PS法得出市值为29.23亿,对应股价为48.23元/股。

另外,按公司融资计划,计划发行不超过2020万股,融资5.2亿元,计算得出IPO价格要在25.74元/股以上。

考虑到公司未来成长性堪忧,我们认为其合理估值可能在35元/股-40元/股。

您可能也感兴趣:

为您推荐

【国际大宗商品早报】乐观情绪支撑金属全线反弹 美麦大涨超5%

深圳发布培育新能源产业集群行动计划等7份行动计划

科创板收盘播报:科创50指数涨3.86% 总成交额逾861亿元

排行

精彩推送

- 行业竞争激烈,叠加“香兰素”压降产能,亚香股份成长之路道...

- 思泰克股权代持背后存“利益链”,或有意隐瞒关联方和关联交易

- 粮食损耗严重 亟待确立“减损即增产”理念

- 【国际大宗商品早报】乐观情绪支撑金属全线反弹 美麦大涨超5%

- 年内已有7家央企控股公司“拥抱”A股 合计募资逾900亿元

- A股吐故纳新加速 五月来逾30家公司退市

- 场外期权业务违规 中金等头部券商遭点名

- 上交所ESG债券品类不断丰富 全方位支持经济社会绿色发展

- 年内A股32家专精特新企业首发募资逾400亿元

- 创评“星级文明户”基层治理添动力

- 【打击整治养老诈骗专项行动】被骗的养老钱追回来了

- 全国书法临帖作品展将在大同举办

- 劳动艰辛劳动快乐

- 深圳发布培育新能源产业集群行动计划等7份行动计划

- 高三学子携梦出征

- 上周6家上市公司发布15条套保相关公告 其中4家一季度净利大幅下滑

- 科创板收盘播报:科创50指数涨3.86% 总成交额逾861亿元

- 1.2万股民遭闷杀!一秒暴跌近90%,昔日电视大王即将退市!网...

- “春雨润苗”助力藜麦丰年可期

- 闪崩,1.8万股东懵了!翻倍牛股上演“天地板”,游资上海溧阳...

- 【每日机构分析】澳大利亚家庭债务高企不会阻止澳储行加息

- 【新华500】新华500指数(989001)6月6日涨1.89%

- 减持违规!锦盛新材股东被出具警示函

- 元气森林申请多个“满分”系列商标被驳回 含“满分高粽”商标

- 【商品日报】成本利多能化品种大面积补涨 PTA盘中强势涨停

- 打板为什么要在涨停瞬间买入 涨停板第二天买入技巧是什么?...

- 股票连续跌停两天该怎么处理 夜间挂单和9点15挂单的区别是什么?

- 股票投资市场中放量跌停意味着什么 跌停出货与跌停洗盘的区...

- 新手如何开户购买股票 股票如何卖出? 新手开户购买股票流程

- 信用卡欠款5万以上一定会被起诉吗 信用卡起诉了还能协商分期...

- 欠银行信用卡还不上怎么办 信用卡欠5万以上后果有哪些?

- 破净股是利好还是利空? 破净股值得购买吗? 破净股详细介绍

- 股价低于净资产的股票好吗?股价跌破净资产意味着什么? 跌...

- 净资产是什么意思 每股净资产与股价的关系是什么? 每股净资...

- 股指期货是什么意思 期权和期货相比哪个风险更大? 股指期...

- 放量涨停什么意思? 股票涨停第二天还会涨吗? 底部放量涨...

- 股票卖出再买入和直接加仓哪个好?股票亏了补仓以后怎么算成...

- 股票里抄底是什么意思?抄底是买入还是卖出? 注意事项有哪些?

- 股市中均线怎么看?股票均线和布林线有什么区别?均线详细介绍

- 爆仓和平仓是什么意思? 股票被平仓意味着什么? 强行平仓...

- u盾密码忘了怎么办? 怎么找回u盾密码? U盾密码重置方法和步骤

- 股票的K线图怎么看? 股票的三条线分别代表什么? k线图详细介绍

- 尾盘集合竞价怎么看 尾盘集合竞价抢筹意味着什么?尾盘集合...

- 股票筹码分布图有用吗 股票筹码分布图怎么看? 股票筹码分布...

- 资金不够十万能买创业板的股票吗? 创业板10万必须是股票吗...

- 怎么买创业板股票?创业板股票买入条件有哪些?创业板股票交...

- 家庭十万元怎么理财收益最大? 余额宝存10万一天有多少利息...

- 投资回报率怎么计算? 投资回报率多少算合理? 投资回报率...

- 车船使用税怎么交 车船税每年都要交吗? 车船使用税详细介绍

- 股票退市了手里的股票怎么办 一天当中哪个时间段买股票合适...

- 5000元股票买卖手续费多少? 如何在手机上买股票? 股票买...

- 今日芒种丨芒种忙,麦又黄

- 长治“三全”服务打造市场主体成长“沃土”

- 襄汾:六五环境日共建清洁美丽家园

- 马斯克称全球裁员10%并暂停招聘,中国区仍有发布社招信息

- 夏县:生态光伏发电

- 屯留区:日光大棚种出“火辣”致富路

- 罗永浩被恢复执行2900万!“真还传”未完待续......

- 底价近90亿,国盛金控挂牌转让9.76亿股权,要求意向方维持国...

- 川能动力筹划重大资产重组 投资者疑问待解

- 碧橙数字募资超三成补充流动资金 大客户“妮飘”已转投竞争对手

- V观财报|10年推广协义突然终止,400亿疫苗白马股与辉瑞“分手”

- 翔腾新材尚无发明专利 研发偏低能否支撑技术持续更新迭代?

- V观财报|香港交易所:因3月暂停镍交易,子公司LMC遭索赔4.56亿美元

- 完美世界被曝开17800元“付费上班”项目,客服回应系内部教学...

- 午评:A股三大指数走强 创业板指涨4.05%

- 东莞证券及两保代收监管函 保荐天威新材IPO存4宗违规

- 辣椒产业惠乡村

- “妖镍”事件还有后续 港交所旗下LME遭美国对冲基金索赔30亿

- 第一届新华财经“金谘奖”基金投顾评选颁奖仪式即将开启

- 乡宁双鹤乡:香菇富农有奔头

- 反诈宣传进社区守住群众钱袋子

- 科源制药过会:今年IPO过关第178家 中信建投过13.5单

- 稳粮保丰收筑牢“压舱石”

- 【国际大宗商品早报】国际油价涨近2% 纽约金价跌超1%

- 曾造假超200亿,如今股价不到1元!老牌药企同济堂宣告退市

- 德尔玛过会:今年IPO过关第177家 中金公司过11.5单

- 临汾:惠民活动发力来看房的买房的都不少

- 【钢“财”说】库存延续下行,市场信心修复

- 森泰股份过会:今年IPO过关第176家 民生证券过10单

- “五芳斋”商标之争等来了终审

- 宜安科技:股东质押股份2921万股用于融资

- 鼎龙股份:控股股东朱顺全质押775万股用于个人融资

- 海源复材:控股股东赛维电力质押700万股用于融资担保

- 东尼电子:股东丁勇、李峰减持5.96万股套现223.94万元

- 通用股份:部分董监高合计增持559.88万股 耗资2667.27万元

- 百亚股份:股东减持430.33万股套现约4824万元

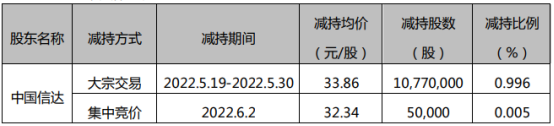

- 套现3.66亿元!浙江建投股东中国信达减持1082万股

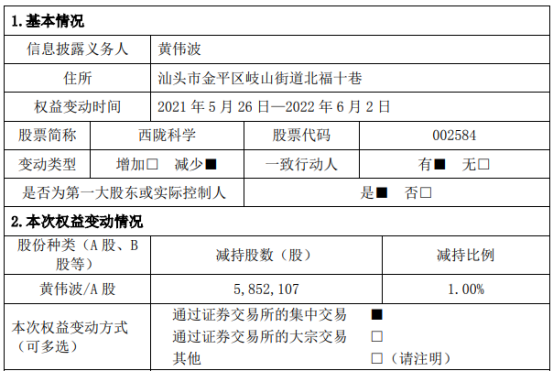

- 西陇科学:股东黄伟波减持585.21万股 套现约4371万元

- 派林生物:持股5.2651%的股东拟清仓减持

- 可立克:拟2.08亿元收购海光电子10%股权

- 北京市文旅局:端午假期北京旅游接待总人数191.2万人次

- 稳保就业!北京市工商联计划吸纳高校毕业生348.3万人

- 新化县启动“梅山商俊”人才培养计划 为乡村振兴注入湘商力量

- Reno系列销量同比增长133%,OPPO 618迎来开门红

- 信用卡不激活收年费吗 为什么不建议注销信用卡?

- 余额宝的钱转到银行卡要手续费吗 余额宝的钱怎么转出来不要...

- 办信用卡需要什么条件 大学生可以办信用卡吗?

- 银行卡注销后多久查不到记录 银行卡注销和销户区别是什么?

- 注销手机银行什么后果 不去银行怎么注销银行卡?

营业执照公示信息

营业执照公示信息