1200万美元债利息违约 祥生控股回应“不躺平”

千亿房企违约案例再增一例。

3月21日早间,祥生控股(集团)有限公司(以下简称“祥生控股”, 2599.HK)发布公告披露旗下于2023年到期美元票据的兑付进展。公告称,该票据1200万美元利息已于2022年2月18日到期应付,根据优先票据的条款,祥生控股有三十天宽限期支付利息。而目前上述美元票据利息宽限期已届满,而祥生控股却并未于届满前支付利息。

对于上述美元债利息违约,祥生控股表示,公司正与债权持有人积极沟通以寻求达成一致意见的解决方案。目前祥生控股正对其流动性、业务整体经营和经营环境进行评估,积极实施有效的流动性解决措施,持续密切关注事项发展。

对于公司所处的流动性困境,祥生控股也向中国房地产报记者表示:“绝对不可以躺平,会积极应对。”

股价单日下跌超7%

实际上,在此次宣布利息违约前,祥生控股的风险已经露出端倪。

去年11月18日,祥生控股股价闪崩53%,一天内市值蒸发超50亿港元,彼时市场对祥生控股的经营和债务状况产生质疑,虽然随后祥生控股发布公告否认债务违约,但其股票受此影响一蹶不振。

此次引发祥生控股实质性利息违约的是一笔规模为2亿美元,票面利息12%,且将于2023年8月到期的美元优先票据。

公告内容显示,按照双方约定,祥生控股应于该笔债券利息宽限期到期支付,但受宏观经济、房地产市场环境及金融环境、多轮疫情等多种不利因素影响,祥生控股流动性出现阶段性问题,最终未能按时支付该笔债券利息造成违约。

受整个房地产下跌基本面以及上述违约消息影响,截至3月21日收盘,祥生控股股票下跌超7%,收盘价为每股0.75港元。

一位华东房企副总裁在采访中表示,一般而言,房企债务违约会引发连锁反应,股价下跌是一方面,更严重的可能会引起债务挤兑,从而加重企业的债务危机。在经营层面,违约房企信用受到损害,企业自身的品牌也受牵连,不利于地产销售去化,销售下降又会加重企业现金流压力。

根据公开资料显示,目前祥生控股共有3笔境外债在存续期,除了上述债券外,祥生控股还有两笔美元债将于今年6月和明年1月到期,规模分别为2亿美元和1.34亿美元,票面利率均在10%以上。

对于所面临的短期压力,祥生控股表示已经制定多元举措,在债务方面,公司将积极筹措资金解决境外债务问题,并一直主动与各债券投资者进行跟进与处理。同时,公司也将与境内的合作机构,对相关事宜保持密切的沟通及交流,确保妥善解决现有债务问题。

两手抓 渡难关

除了解决好债务问题,稳步化解公司短期流动性压力,祥生控股还表示将紧抓日常经营工作不放,促销售、稳回款、保交付、促生产,达到“两手抓、两手硬”。

据祥生控股介绍,目前公司经营均正常运作中。

接下来,随着近期政策与市场的回暖,祥生控股表示,正在积极拓展营销渠道、应项目排定销售计划、加快项目销售,促进销售回款。后续也将根据销售情况和交付计划,优化工程工期,合理排布现金流。

当前,商品房销售规模经过5年的高位运行之后,正处在下调筑底过程中,行业成交普遍面临挑战。在行业趋势下行大背景下,客户普遍持币观望,祥生控股布局的城市中多数也在今年1月至2月遭遇市场下行。此外,疫情影响导致售楼处因不可抗力出现关闭,以往春节的返乡置业潮受疫情影响也不达预期,这些因素导致祥生控股今年以来销售不甚理想。

根据祥生控股此前发布的经营业绩数据显示,今年前两月,祥生控股实现归属公司的合约销售总额约为人民币63.53亿元,虽然没有官方可比较的数据,但根据机构发布的数据显示,去年前两月,祥生控股实现全口径销售额为163.4亿元,权益销售额为123.5亿元,均远高于其今年前两月的销售表现。

即便如此,对于今年全年市场走势,祥生控股仍然抱有一定信心。原因在于,当前政策端已有所松动,支持刚需住房需求、释放降准降息等利好信息预计将会对接下来的市场起到提振作用。

基于上述判断,祥生控股也做了一系列准备,例如公司正在积极筹备相关工作,加大销售力度坚持一城一策支持项目促进来访及成交;及时跟进首付比例下调政策,降低客户购房门槛;加强完善线上售楼处“祥生幸福家”小程序,促进推介与线上成交,以积极把握“金三银四”销售旺季,助力公司业绩回升。

此外,祥生控股还表示,亦将针对企业资产进行盘点,对于优质资产或项目主动寻找合作方,盘活资源,提升可支配的在手资金,以应对当前的流动性风险。

房企迎偿债高峰

祥生控股并非个例,今年以来已有多家房企官方宣布债务违约。

2月17日,阳光城坦言有一笔1.73亿债务无力偿还,出现债务违约,且其表示可使用的流动资金已经枯竭。

2月23日,正荣地产召开投资者电话会,管理层表示公司目前无法如期偿还到期债务,希望投资人对2022年内到期的美元债本金进行展期,给一年时间来逐步强化经营性现金流。

3月2日,大发地产对外公布,公司未于宽限期届满前完成2227.5万美元债券利息的付款。

3月7日,禹洲集团也发公告表示一笔规模为5亿美元的债券有2125万美元利息到期应付违约,而这只债券即将于明年到期。

3月18日,阳光城再发公告称发公告称未能按期支付境外债券利息。据披露,其有4只中期票据违约,未能足额偿付到期债券累计本息合计50.28亿元。

据公开资料不完全统计,自去年下半年以来,出险房企已近20家,中国恒大、华夏幸福、泰禾集团、蓝光发展、新力控股、禹洲集团、中国奥园、正荣地产、阳光城、龙光集团等均在其中。

即使如此,房企仍然面临了严峻的债务兑付问题。

贝壳研究院发布的《2022年房地产市场展望报告》显示,2018—2021年,房企境内债务违约的数量明显增加,其中房企到期债务规模在2021年达到顶峰,约12822亿元;2022年次之,预计到期债务约9603亿元,虽然比2021年下降约25%,但仍有接近万亿元的偿债规模。从房企今年月度到期债务规模来看,3月、4月和7月的到期债务规模均在千亿元以上。

不过,在不少业内人士看来,今年房地产形势与去年下半年相比已经有所改善。前述房企副总裁表示,今年以来,从中央到地方出台了一系列措施帮助支持出险和困境房企,例如鼓励银行开展并购贷款业务;出台全国性商品预售资金监管的意见,改善部分地区执行过严的情况;央行、银保监会明确保障性租赁住房项目有关贷款不纳入房地产贷款集中度管理等,这些举措都将对稳定行业发展、缓解房企资金流动性起到实质性作用。

中房报记者 付珊珊 上海报道

标签:

您可能也感兴趣:

为您推荐

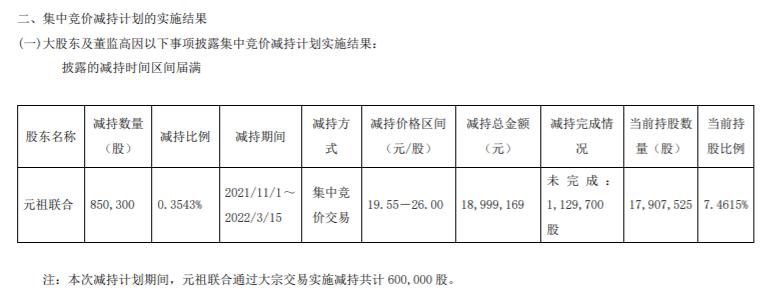

元祖股份:股东减持85.03万股套现1899.92万元

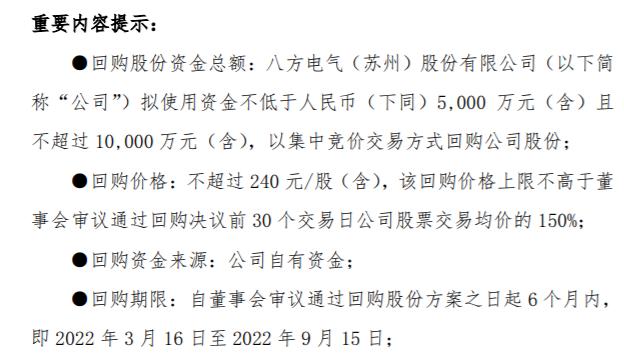

八方股份:1亿元回购公司股份用于股权激励或员工持股计划

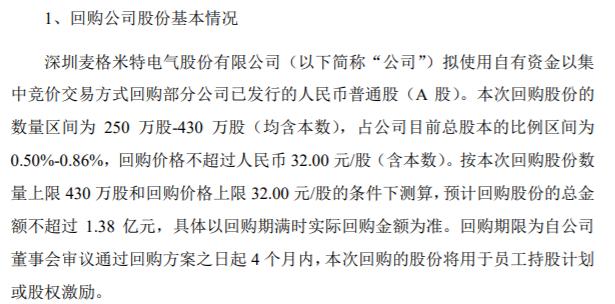

1.38亿元!麦格米特拟回购股份用于员工持股计划或股权激励

排行

精彩推送

- 联想小新Air 14 Plus上市 包括酷睿版和锐龙版

- 1200万美元债利息违约 祥生控股回应“不躺平”

- 无代码厂商黑帕云宣布关停,曾获字节跳动投资,热门的低/无代...

- 中药连花清瘟成为抗奥密克戎病毒的利器

- 首药控股首日破发跌20% 募14.8亿元无产品上市连亏4年

- A股化妆品市值第一的贝泰妮发布首份年报,每花近2元营销费才...

- 上市造假还有后续?视奕科技甩锅“上市顾问”:我被骗了

- 华能国际巨亏102.6亿元 拟2021年不进行利润分配

- 3月底发不出年报就停牌,佳兆业集团先打预防针

- 申万宏源: 大底部对应大机会 走出大底的过程往往波折

- A股秒板港股暴涨,券商解读中兴通讯复牌

- 中兴通讯结束五年合规观察期 A股H股双双复牌

- V观财报|中兴通讯AH股停牌!将发内幕消息,通信板块涨疯了

- 中兴通讯AH股临时停牌 内幕消息或与公司将结束五年合规观察期有关

- 400万粉丝金融大V发虚假广告被公诉,是他?

- 400万粉丝金融大V发虚假广告被公诉,是他?

- PP视频成被执行人,执行标的533万

- 韩媒称21家韩企平均年薪超52万,最高的却不是三星

- 办好吕梁人民“家门口”的教育

- 午评:创业板指冲高回落涨0.56% 氢能源板块掀涨停潮

- 用友网络利润降幅扩大,高管大股东这一举动意欲何为?

- 兆驰光元终止创业板IPO

- 旭辉永升服务2021年收入47.03亿元 同比增长50.8%

- 发改委:支持符合条件的氢能企业在科创板、创业板等注册上市融资

- 2021年小米手机收入占比提高 投资价值缩水拖累利润情况

- 新希望旗下华融化学成功登陆创业板 华泰联合证券助力打造钾...

- 舍得酒业舍不下的“沱牌”:3年间增收7亿元,定制业务门槛500...

- 全国首家黄芪文化园将在浑源投入运营

- 拟2000万增资瓯鹏科技参与换电回收 金圆股份:西藏盐湖锂矿...

- 康师傅、统一均与“土坑酸菜”涉事企业有合作 口碑受损、方...

- 不敌线下增长 贝泰妮线上业务比重下滑

- 居然之家副总裁陈亮工程物业总监杜学刚辞职

- 监管

- 阳泉公布6起野外违规用火典型案例

- 蓝朋友“不务正业”学了不少本事

- 张学良:带领村民致富的“土专家”

- 违规开展线上投顾业务 申万宏源证券被责令整改

- 朔黄铁路原平公司:开展工电联合检查整治

- 易华录2021年预亏1.74亿元 曾因换审计机构收关注函

- 老白干酒释放“利好”股价跌停 净利增近7倍难阻“用脚投票”?

- 鼎龙文化刚摘帽,6年频换主营业务,旗下子公司控制五座云南矿山

- 腾讯音乐困于社交娱乐,月活7连降,全民K歌、酷狗直播成“时...

- 3万人排队退款!乐视“助攻”,这家网约车平台深陷泥潭

- 40岁“鞋王”欲重返港交所:百丽不想只卖鞋,已布局全球多个...

- 阳泉积极推进线下购物七日无理由退换货

- 【深化省校合作共促高质量发展】壶关与职业院校共建“两基地...

- 腾讯音乐去年营收平稳增长 计划以介绍形式于港股二次上市

- 代县工业园区建设蹄疾步稳全力推进

- 朔州市产业技术研究院挂牌成立

- 垣曲县“四个紧盯”营造务实作风

- 阅文集团2021年归母净利润达18.5亿元 《人世间》等爆款频出

- 面市2个月销量遭遇滑铁卢 上汽奥迪如何应对“成长的烦恼”?

- 六氟磷酸锂价格持续上涨19个月 多氟多去年净利同比增近25倍

- 上海通报不合规药品 涉及豫园股份安科生物上海医药等

- 因违强制用户使用定向推送功能 创业邦APP遭北京市通信管理局...

- V5直播APP遭北京市通信管理局通报 涉及违规收集个人信息

- 因违规收集个人信息 e袋洗APP遭北京市通信管理局下架处理

- 道客阅读APP遭北京市通信管理局下架处理 涉及违规收集个人信息

- 因违规收集个人信息 发票全能王APP遭北京市通信管理局下架处理

- V观财报|精测电子怎么了?52个交易日股价跌近36%,独董还失联

- 万泰生物2021年扣非净利大增215.32% 二价HPV疫苗持续放量

- 曝财报丨绿城管理2021年集团收入22.43亿元 同比增长23.7%

- 旭辉永升服务2021年取得收入47.03亿元 同比增加50.75%

- 五连板后股价创新高 岭南控股收函:涉嫌内幕交易?

- 易地扶贫搬迁后续扶持工作成效明显!忻州市拟受表彰

- V观财报|华夏幸福:正有序推进债务重组计划落地实施

- 2022年A股退市第一股!*ST新亿3月30日进入退市整理期

- 好有钱!工业富联拟斥资476亿买理财和结构性存款

- 小米:预计在2024年上半年正式量产智能电动汽车

- 和讯SGI公司|股价狂演“过山车”行情 热景生物火爆行情不断...

- 美诺华蹭新冠口服药热点致股价异动 未入选名单后删此前回复

- 输送利益?永兴材料向实控人转让股权收函

- 9.4万股东躺赚86亿!股价一天2板,医疗流通渠道商上市25天股...

- 证监会同意景业智能、井松智能、禾川科技、集萃药康科创板IPO注册

- 360曝光美最强大互联网攻击工具 带动数字安全厂商股价上涨

- 卓创资讯、九州风神、华宝新能3月29日创业板首发上会

- 瓷砖空鼓、破损、开裂!金地锦宸精装房全中招,问题还不止这些

- 华融化学龙虎榜:机构净卖出1522.61万元

- 哈焊华通龙虎榜:机构净卖出1223.42万元

- 奈雪宣布大降价背后:面包发霉、使用发黑芒果等食安问题始终...

- 招商蛇口上市以来累计分红326亿元

- 山西山江村房地产公司因违法广告被立案:借航班事故宣传“新...

- 中创新航IPO:"金蝉脱壳"避开与宁德专利纠纷 黑马实为"田忌赛马"?

- 物业板块估值大幅回调背景下 融汇悦生活二度闯关港股IPO

- 勤上股份就低价出售龙文教育回复问询:存在大幅折价,但具备...

- 融创、世茂等多家房企扎堆延迟发布2021年年报

- 消息称万门教育关门跑路,官方联系电话已无人接听

- 野风药业富二代实控人搞P2P折戟控股股东2.45亿“填窟窿”,IP...

- 奇信股份再度延期回复关注函,原实控人关联人职务侵占被立案...

- 核酸检测

- 西安“网红楼盘”康桥悦蓉园停工 开发商私自挪用转移监管资...

- 华融化学上市首日涨83%:超募4亿 营收连降去年降32%

- 不买装修包不给签约?上海某楼盘疑现捆绑销售

- 筑牢疫情防控交通防线

- 多彩“第二课堂”丰富校园生活

- 关爱留守儿童

- 开展农资执法检查护航春耕备耕生产

- 福莱特发年报股价跌7.83% 去年第四季净利降50.67%

- 招商蛇口2022年销售目标为3300亿元

- 多家房企预计业绩下滑,融创跌幅或超8成

营业执照公示信息

营业执照公示信息