【商品日报】供应偏紧花生大涨超4% 需求偏弱玻璃携手纯碱领跌

新华财经北京6月10日电(吴郑思、郭洲洋)国内商品期货市场周五(6月10日)偏弱震荡,活跃品种收盘多数下跌。其中,纯碱、玻璃携手领跌,主力合约双双跌超3%;棕榈油继续弱势下行,尾盘收跌2.85%;黑色系商品中原燃料品种多数回落,铁矿、焦煤跌幅均在1.6%以上。相比之下,花生期货异军突起,主力合约终盘涨超4%,强势领涨商品市场。菜粕、豆粕等农产品和原油相关的燃料油等也不同幅度收涨。

截至10日下午收盘,追踪国内商品市场的综合指数收报227.38电,较上一交易日下跌1.29点,跌幅0.57%。全天商品市场累计净流入资金9.96亿元。

文华商品指数6月10日日内走势图

来源:文华行情系统

供给偏紧花生强势领涨 双粕涨超1%

6月10日,油脂油料板块除棕榈油大多走强,其中花生主力合约收涨4.52%;菜籽粕主力合约收涨1.85%;豆粕主力合约收涨1.31%。原料端美豆旧作供应偏紧的预期推动美豆期价再次冲击合约新高,成为国内油粕价格冲高的主要动力。市场预计,目前美国中西部现货大豆供应紧缺,支持新作物价格,在全球粮食、油料作物库存短缺的情况下,新作物任何产量损失都将推高农产品期价。而美国下周开始极度高温天气,届时降雨将低于常年,这种天气模式持续时间过长将对农作物生长不利。当前,市场不少机构预期即将公布的美国农业部月度供需报告将显示偏多,这使得美豆在17美元/蒲氏耳关口上方保持偏强走势,进而支撑了国内豆粕的价格。而菜粕则在水产需求恢复和美豆、豆粕上行的带动下,依旧保持了冲高动能。

在国内油料品种上,在油料作物供给整体偏紧的背景下,花生的替代消费也预期增加。且从花生自身看,种植收益偏低也影响花生自身的供应。据中粮期货介绍,2021/22年度农户种植花生的化肥、农药、农机设备成本增幅约10-15%,目前花生种植收益不仅低于蔬菜等经济作物,而且低于种植自动化程度较高种植较为省力的玉米,农户改种意愿较强。受此影响,春花生种植面积减少约2成。同时,5月中下旬到6月初,夏花生播种季又遇到北方主产区河北山东河南辽宁等地持续干旱,对播种进度产生不利影响。因此,该机构认为,随着大宗油脂持续供应偏紧,且价格处于高位,花生油替代消费增加。后续继续关注麦收后花生播种期天气情况,短期仍然维持偏多思路。

其他品种方面,此前连跌三日的高硫燃料油期价10日反弹收涨1%。

纯碱玻璃双双跌超3% 棕榈油续跌近3%

纯碱-玻璃两品种10日携手走弱,主力合约收盘分别下跌3.28%和3.13%,领跌商品市场。在玻璃持续累库、纯碱开工率进一步回升的基本面之下,纯碱-玻璃产业集体走弱。据隆众资讯的数据,截至6月9日当周,周内纯碱开工率91.79%,环比上调3.13%;纯碱产量60.36万吨,增加1.59万吨,增幅2.71%。同期全国浮法玻璃样本企业总库存则环比增加3.08%至7786.66万重箱。中泰期货表示,玻璃盘面价格连续上涨的驱动在于对地产经济边际好转的预期,但实际需求未见明显好转,现货价格持续阴跌;高产能高库存低需求的现状无法改变,玻璃或将继续震荡磨底。再看纯碱,隆众资讯指出,短期来看,纯碱供应量存走低预期,同时库存持续低位,给予市场一定支撑,但下游浮法玻璃高供应、低需求、低利润的魔咒尚未打破,成本压力犹存,一定程度抑制纯碱的价格走势,预计短期市场无明显多空消息的刺激下, 纯碱市场价格延续震荡调整。

棕榈油10日继续弱势下行,主力合约终盘收跌2.85%。10日公布的马来西亚棕榈油局(MPOB)月度报告整体基本符合市场预期,虽然5月马棕出口升至135万吨,高于市场预期,且创出本年度新高,但在印尼加速棕榈油出口的背景下,市场对6月马棕出口能否继续维持如此强劲保持谨慎。国信期货分析认为,随着印尼出口的放开、马棕产量的修复,全球植物油市场供给或有缓和。油脂市场新一轮的调整再度开始,后续贸易政策变化依然引领行情走向。

其他品种方面,黑色系商品中原燃料品种10日多数回落,铁矿、焦煤尾盘跌幅均在1%以上。20号胶、低硫燃料油等前期走强品种也均回调超1%。

您可能也感兴趣:

为您推荐

【商品日报】供应偏紧花生大涨超4% 需求偏弱玻璃携手纯碱领跌

上交所发布科创板医疗器械企业第五套上市标准适用指引

【每日机构分析】众多因素会导致美元兑日元在年底前走低

排行

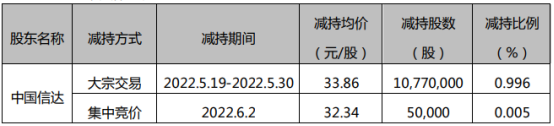

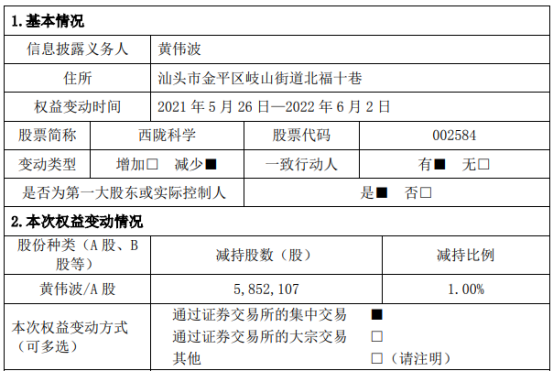

- 电能股份控股股东重庆声光电质押1800万股 占公司总股本比例的1.8053%

- 亿嘉和控股股东朱付云质押400万股 占公司总股本比例的1.93%

- 美年健康实际控制人上海维途质押7739.53万股 占公司总股本比...

- 新天药业控股股东新天生物质押84万股 占公司总股本比例的0.51%

- 天宇股份控股股东屠勇军质押700万股 占公司总股本比例的2.01%

- 提供有力基础支撑!中国铁塔推共享模式 争分夺秒保障5G建设

- 特高压板块集体霸屏!国家电网千亿元特高压项目已开工 特高...

- 捷强装备股东乔顺昌减持76.79万股 价格区间为65.11-66.94元/股

- 晨化股份4名股东合计减持147.17万股 价格区间为19.97-22.15元/股

- 西藏旅游股东国风集团减持453.92万股 价格区间为9.35-10.47元/股

精彩推送

- 【财经分析】美国通胀续创四十年新高 未见降温趋势

- 【商品日报】供应偏紧花生大涨超4% 需求偏弱玻璃携手纯碱领跌

- 上交所发布科创板医疗器械企业第五套上市标准适用指引

- 【每日机构分析】众多因素会导致美元兑日元在年底前走低

- 退市近两年,龙力生物被恢复执行1946万

- 部分捷尼赛思进口汽车被召回,涉及3车型

- 车辆信息不一致,部分进口奥迪A8L被召回

- 晋城市开展国际档案日宣传活动

- V观财报|BOPA薄膜龙头中仑新材闯关创业板,招股书提示七大风险

- 养老反诈宣传活动

- 【环球财经】俄罗斯央行下调基准利率至9.5%

- 证监会对国融证券采取监管谈话措施

- 国道336应县罗庄至朔城区东榆林段改扩建工程举行开工仪式

- “大爱铸心”文化志愿服务队向临汾市图书馆捐赠图书

- 云冈石窟第16窟启动数字化保护

- 投资收益多少算正常 基金持有收益率越高越好吗?

- 买指数和买股票的区别有哪些 大盘3000点代表什么?

- 生源地助学贷款流程有哪些 普通家庭可以申请助学贷款吗?

- 信用卡额度低怎么提高?信用卡降额影响征信吗? 信用卡降额...

- ipo和上市有什么区别 为什么上市就身价大涨? IPO详细介绍

- 创业板核准制和注册制的区别有哪些 2022年新股上市涨跌幅规...

- 新股配号怎么查询是否中签 配号数量2是啥意思? 股票申购规则

- 2022自己交社保要多少钱一个月 养老金缴纳比例是多少?

- 信用卡取现2000一个月利息多少 广发信用卡取现手续费是多少?

- 农业银行卡挂失了怎么解除挂失 银行挂失需要多久可以补卡?

- 网银转账一般多久到账 网银转账和手机转账的区别是什么?

- 花呗有额度怎么不能扫码支付 花呗额度突然22000变500是什么情况?

- 什么是红筹企业 红筹股有什么优势? 红筹企业详细介绍

- 新手如何投资基金 新手投资基金注意事项? 基金投资技巧

- 创业无息贷款20万需要什么条件 邮政储蓄无息贷款怎么贷?

- 优先股的主要分类有哪些 优先股和普通股的区别有哪些?

- 什么是基金仓位 基金建仓期有收益吗? 基金仓位概念

- 信用贷款逾期一天怎么补救 我欠借呗花呗9万元钱会被起诉吗?

- 什么是金本位 人民币是金本位还是银本位? 金本位详细介绍

- 如何购买债券? 易方达债券基金哪个好? 银行间债券市场是...

- 政策调整带来经营压力 扬德环能接受北交所二轮问询

- 守住独立性底线 独董才能发挥更大作用

- 财信证券IPO状态变为“辅导验收”涉4方面问题

- 产品尚需数年才能上市 疫苗厂商康乐卫士冲北交所

- 中国品牌车企需加快ESG建设

- 铝锭重复质押融资爆雷调查:融资方与仓储暗通“款”曲 多家...

- 【读财报】QDII基金中长期业绩透视:汇添富、鹏华基金绩差产...

- 宁德时代回应套保业务:有现货对冲 对公司业绩影响较小

- 证监会曝光八大场外配资典型案例

- 中信证券既“保”又“荐” 莱特光电遭爆炒

- 加码布局呼吸系统用药市场 博瑞医药拟定增募资2.22亿元

- 满帮集团一季度亏损1.92亿元 旗下App仍未恢复新用户注册

- 【做好“六稳”落实“六保”】晋中9.57万脱贫劳动力实现务工就业

- 稷山多措并举破解乡镇综合行政执法难题

- 抢收小麦颗粒归仓

- 阳泉城区以赛促建提升基层治理能力

- 阳泉:大力推进数字经济优先发展战略

- 【钢“财”说】库存环比转增,终端需求启动波折

- 招商蛇口前5月实现签约销售额775.52亿元 同比减少41.53%

- 【财经分析】欧洲央行迈出重要一步:三周内停止大规模资产购...

- 万科两笔债券共10亿元将于6月10日在深交所上市

- 【每日机构分析】欧元走向将取决于欧洲央行加息的时间和速度

- 宁德时代:巨额期货投资损失与重要股东大幅减持两则传闻不属实

- 居然之家:证券事务代表王晓菲辞职

- 樱桃红了醉游人

- 【货币市场日报】资金利率持续低位徘徊 同业存单1Y品种需求火爆

- 市民踊跃参加“安全生产月”活动

- 佳源国际:前5月合同销售额约63.94亿元

- 天雷滚滚,养猪大户官宣超5亿元商票逾期!业绩巨亏188亿,收...

- 营业执照20万无息贷款怎么申请 小微企业贷款平台有哪些?

- 认购和申购哪个划算 股票申购和认购的区别有哪些?

- 除权日是什么意思 10转3派3元是赚还是亏? 除权日详细介绍

- 抄底加仓是什么意思 为什么清仓要留100股? 抄底加仓详细介绍

- 股票跌停是什么意思 小单封跌停板代表什么?

- 车贷可以贷款几年 货车可以用来抵押贷款吗? 车贷申请流程

- 涨停板被打开说明什么 换手率低涨停的股票好吗?

- 买混合基金还是指数基金好 2万元买基金一年能赚多少钱? 基...

- 网上银行怎么开通 开通网银的好处和坏处有哪些?

- 现在的车险包含什么 车险三责包括哪些内容?

- 中欧基金:想投资“养老目标基金”?先搞懂这些问题!

- 新股上市首日一般涨幅能达到多少? 新股申购操作流程

- 哪家保险公司的意外险最划算 意外险哪些不理赔?

- 什么是保本基金 怎么认购基金? 基金认购流程

- 横盘是什么意思 横盘久了是跌还是涨? 横盘详细介绍

- 怎么判定成长型基金 基金1000一天收益多少? 成长型基金详细介绍

- 分红不填权是不是就亏了 股票填权是利好还是利空? 填权详细介绍

- 新手如何购买指数基金 购买的基金怎么卖出?

- 什么是基金的单位净值 基金跌了不加仓能回本吗?

- 网上怎么买股票 一支股票最多买多少股? 网上购买股票流程

- 证券基金是什么意思 1万基金一年收益是多少? 证券基金详细介绍

- 单日GMV破1100万商家抢着用,千千惠能火的内外因有哪些?

- 阳泉:万吨级钢箱梁精准对接

- 八大场外配资案曝光:涉案金额多超千万,系统、账户、交易都...

- 15年IT老将雷杰离职华林证券,下一站去哪?

- 又一茶企撤回上市申请,卖普洱的澜沧古茶转战港股,茶企IPO“...

- 辉隆股份:控股股东质押3575万股用于补充流动资金

- 至正股份股东黄强减持2200股 套现8.95万元

- 梅轮电梯股东王铼根减持563.62万股 套现3911.24万元

- 汉嘉设计:控股股东减持451.47万股套现5520.91万元

- 民生证券“一把手”被查消息发酵,昨日上午还在接听下属汇报...

- 临汾:示范田亩产579.9公斤

- 【奋进新征程建功新时代】交控集团:依托新技术新路径实现“...

- 受理近9个月仍未进入问询环节,护童科技主动撤回IPO申请

- 突发!巨亏200多亿元后,这家养猪大户官宣:超5亿元商票逾期...

- 每经热评丨追逐“锂想”前 上市公司需谨慎思考三个问题

营业执照公示信息

营业执照公示信息