【环球热闻】丽岛新材拟发行可转债募资不超3亿元 股价涨0.17%

(相关资料图)

(相关资料图)

中国经济网北京9月5日讯今日,丽岛新材(603937.SH)股价收报11.59元,涨幅0.17%。

9月3日,丽岛新材发布公开发行A股可转换公司债券预案。丽岛新材本次发行证券的种类为可转换为公司A股股票的可转换公司债券,该可转债及未来转换的A股股票将在上海证券交易所上市。

本次拟发行可转债总额不超过人民币30,000.00万元(含30,000.00万元),每张面值为人民币100元,本次发行的可转债期限为自发行之日起6年。

本次发行的募集资金总额不超过人民币30,000.00万元(含30,000.00万元),扣除发行费用后,将投资于年产8.6万吨新能源电池集流体材料等新型铝材项目(二期)。

本次发行可转债票面利率的确定方式及每一计息年度的最终利率水平,由公司董事会根据股东大会的授权在发行前根据国家政策、市场状况和公司具体情况确定。

本次可转债采用每年付息一次的付息方式,计息起始日为可转债发行首日。

本次发行的可转债转股期自可转债发行结束之日起满六个月后的第一个交易日起至可转债到期日止。

本次可转债的具体发行方式由股东大会授权公司董事会与保荐机构(主承销商)协商确定。本次可转债的发行对象为持有中国证券登记结算有限责任公司上海分公司证券账户的自然人、法人、证券投资基金、符合法律规定的其他投资者等(国家法律、法规禁止者除外)。

本次发行的可转债向公司原股东实行优先配售,原股东有权放弃配售权。向原股东优先配售的具体比例提请公司股东大会授权公司董事会根据发行时的具体情况确定,并在本次可转债的发行公告中予以披露。原股东优先配售之外的余额和原股东放弃优先配售后的部分采用网下对机构投资者发售和/或通过上海证券交易所交易系统网上定价发行相结合的方式进行,余额由承销商包销。

标签: 发行可转债

您可能也感兴趣:

为您推荐

碳元科技:股东质押128万股用于自身资金需求

鼎胜新材:股东江苏沿海减持209万股套现1.28亿元

合锻智能:股东郭伟松减持494.41万股套现4299万元

排行

- 上海奕瑞光电子冲刺科创板 已完成上市辅导工作

- 光大信托创新基建投融资模式 开年来基础产业信托规模逼近160亿

- 外界一时错愕!亲密战友反戈一击 皖通科技董事长惨遭罢免

- 良品铺子上市连续十涨停 股价已达40.41元/股 高瓴资本“十...

- 出手阔绰!中恒集团一下“砸”出近20亿:认购莱美药业定增 ...

- 金融机构重仓12只口罩概念股!海王生物、欣龙控股等多只个股涨停

- 市场获利颇丰!A股或现第三大“黄金坑” 逾10亿元大单加仓14...

- 券商股午后异动频频!中原证券涨逾7% 政策组合拳能否疏通市...

- 2020少壮派富豪榜出炉!人均财富364亿 还有一个95后!19名中国人上榜

- 业绩主要靠商品房!巨量解禁前高额分红 “新疆首富”的广汇...

精彩推送

- 什么叫四线开花 一阳穿四线是洗盘还是出货? 四线开花详细介绍

- 【环球热闻】丽岛新材拟发行可转债募资不超3亿元 股价涨0.17%

- 如何开设股指期货账户 期货风险率多少是正常?

- 创业板通过什么开户 创业板申请后多久开通?

- 环球实时:证券板块涨1% 东兴证券涨4.49%居首

- 高转送什么意思 高送转是利好还是利空? 高转送详细介绍

- 没有上市的股票叫什么 未上市的股票如何买?

- 天天快播:房地产开发板块涨2.16% 京能置业涨10.11%居首

- 宽基指数有哪些 优秀的宽基指数基金怎么选?

- 怎么网上转账汇款 个人网上汇款流程是什么?

- 环球讯息:食品加工制造板块跌2.1% 黑芝麻涨4.33%居首

- 环保项目有哪些 环保行业做什么项目比较赚钱?

- 产值成本率怎么算 百分之二十利润怎么算?

- 新债上市第一天挂多少钱卖出 可转债怎么卖?

- 储蓄基金是什么意思 基金类强制储蓄小工具是什么? 储蓄基...

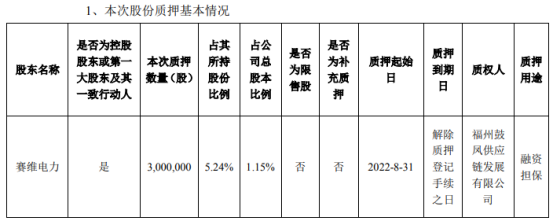

- 海源复材:控股股东质押300万股用于融资担保

- 碳元科技:股东质押128万股用于自身资金需求

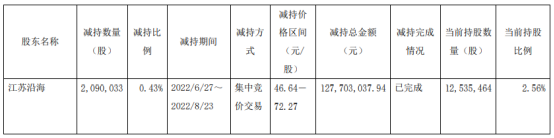

- 鼎胜新材:股东江苏沿海减持209万股套现1.28亿元

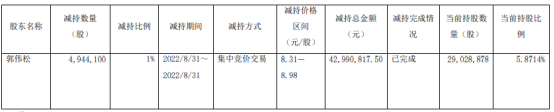

- 合锻智能:股东郭伟松减持494.41万股套现4299万元

- 热点!7日年化收益率是什么意思?7日年化收益率和年利率有什...

- 看点:新手怎么买股票?买股票新手入门的简单流程是怎样的?

- 全球新资讯:如何看盘?股票看盘的三大技巧是什么?

- 世界消息!中国的对冲基金有哪些?中国的对冲基金分为几类?

- 世界要闻:水利板块股票龙头股有哪些?水利板块股票一览?

- 上半年净息差2.09%!建设银行行长张金良首次出席业绩发布会

- 热点在线丨黄金为什么会暴跌?黄金暴跌原因有哪些?

- 焦点快看:如何炒股?股票买卖技巧有哪些?

- 天天亮点!特殊管理股是什么?特殊管理股有哪些模式?

- 中行上半年对公房地产不良率较年初上升0.6%

- 精选!美国贷款利率对中国股市有哪些影响?美国贷款利率降息...

- 简讯:中报披露时间是在什么时候?中报公布的内容有哪些?

- 世界讯息:今日上市:豪鹏科技

- 全球通讯!今日申购:科捷智能

- 今日快看!黄金时间·一周金市回顾:8月29日-9月2日

- 环球看点!前8月49家券商分196亿保荐承销费 "二中一海"居前三

- 焦点要闻:“三创四新”特征不足 伟康医疗创业板IPO被否

- 全球热点!葡萄熟了村民乐了

- 天天快消息!3.34亿元拍下东兴证券4253万股 中信建投与客户...

- 世界快报:深市ETF期权“上新”特色鲜明 多层次期权产品体系渐成形

- 环球速递!陵川县勤泉村:数字平台搭起致富通道

- 世界速讯:广灵县宜兴乡:“小积分”推动“大治理”

- 全球视点!“阳高红”为何这样红?

- 当前视点!天镇县:“党建+产业”发展添动力

- 世界头条:【财经分析】从WAIC看上海浦东人工智能产业发展新趋势

- 环球头条:上海海事局升级防台应急响应至Ⅲ级 洋山港停止装...

- 全球微头条丨郭广昌罕见出手!复星系密集减持多家上市公司套...

- 报道:巴黎贝甜无证生产被罚,上海市监局最新回应:是最低幅...

- 【时快讯】有人要借你的股票账户用一下,借不借?这5个年轻人...

- 世界资讯:“同”议绿色未来!地热分论坛上,大同连连获赞

- 【独家焦点】【环球财经】俄气:因设备故障“北溪-1”天然气...

- 微速讯:大北农高溢价收购“流产”,从寄予厚望到对簿公堂

- 全球今日报丨德才股份负债率超80% 长期履约能力或将承压

- 当前短讯!道通科技“负资产”子公司股权卖出高价 实控人携...

- 世界聚焦:天宏锂电收北交所第二轮审核问询函 业绩下滑等问...

- 世界视讯!北交所发布北证50成份指数编制方案

- 焦点消息!上海交大与鹏飞集团联合实验室签约仪式在吕梁孝义举办

- 全球滚动:证监会启动3只ETF期权品种上市工作 更好满足市场多...

- 天天视讯!健友股份控股股东唐咏群质押4284.15万股

- 每日热议!《老师,我接您回家》文水开机

- 世界速讯:静乐黑糯玉米同类产品抖音销量全国第一

- 全球快报:绵山镇南槐志村“微网格”汇聚基层治理大能量

- 环球观点:V观财报|豆神教育:50个银行账户被冻结 涉诉保全...

- 世界实时:天元所收监管函!事关欢瑞世纪2016年资产重组

- 世界信息:ST金正:证券虚假陈述责任纠纷案件涉案金额共约4.2亿元

- 环球最新:老百姓:副总裁官文提因个人原因辞职

- 实时:东方证券2022年上半年归母净利润下滑76% 股票质押业务...

- 【天天快播报】源杰科技9月9日科创板首发上会

- 全球视讯!【金融街发布】北京证券交易所就融资融券交易细则...

- 环球今热点:新巨丰龙虎榜:机构净卖出1179.97万元

- 【全球热闻】寒武纪龙虎榜:3个交易日机构净买入1.46亿元

- 环球热推荐:2022礼盒消费报告出炉:礼盒销售年增近五成 酒...

- 天天关注:朔州:青山绿意浓田园待丰收

- 世界看热讯:圆通、盒马等10家企业被约谈!

- 全球热议:榆社县全方位立体化推进养老服务工作提质增效

- 当前速讯:万荣高位推动“乡村振兴万人计划”走深走实

- 环球信息:瑞尔集团跌11.9%创新低

- 天天快播:和顺:清漳穿城过美景入画来

- 环球观热点:旋极信息拟定增募资不超12亿绵阳国资入主 股价跌4%

- 世界简讯:元宇宙板块涨2.98% 硕贝德涨10.28%居首

- 天天热资讯!阳城:玉米病虫害绿色防控促增收

- 环球热点评!中融信托产品抵押品被其他相关方违规使用 投资...

- 全球视讯!北交所设立一周年 打造服务创新型中小企业主阵地...

- 当前信息:情系国防放飞梦想

- 当前动态:工业和信息化部:近期将发布实施有色金属、建材行业...

- 当前滚动:青柿脆葡萄甜产丰销旺果农乐开颜

- 全球动态:收评:A股三大指数午后震荡下行 沪指涨0.05%

- 视讯!本周人民银行公开市场零投放零回笼 跨月扰动消退资金...

- 全球观察:【财经分析】“责任投资”助力“零碳”新图景

- 天天最新:【新华财经调查】复星医药上半年净利同比大跌 ...

- 环球新消息丨忻原大道战正酣

- 当前滚动:天铭科技上市首日跌8.2% 募资1.9亿元财通证券保荐

- 全球通讯!聚胶股份上市首日跌10.9% 超募4.8亿元国泰君安保荐

- 全球速看:食品加工制造板块跌1.03% 桂发祥五芳斋涨幅居首

- 今日最新!我市全力推动地热资源勘查和开发利用项目建设

- 焦点简讯:雅培奶粉被罚20万 直播中宣称"可激发身高潜能"

- 【环球新视野】农业板块股票有哪些?农业板块股票一览表?

- 当前热讯:如何炒黄金?炒黄金的方法与技巧有哪些?

- 世界热点!阿里巴巴的市值是多少?阿里巴巴盈利模式是怎样的?

- 滚动:股票佣金比率是多少?股票佣金标准是什么?

- 世界视讯!加息对股市有什么影响?加息会利好哪些股票板块?

营业执照公示信息

营业执照公示信息